¿Es un IUL una buena estrategia de inversión? – Guía para inversores principiantes

Sep 20, 2023

Ahorrar para la jubilación, pagar la matrícula universitaria y acumular patrimonio son objetivos importantes para muchos hogares. Invertir en un seguro de vida universal indexado (IUL, por sus siglas en inglés) puede ser una excelente manera de alcanzar estos objetivos, al tiempo que proporciona prestación por muerte y ventajas fiscales.

Sin embargo, sigue habiendo confusión entre quienes no están familiarizados con el concepto del IUL, como ocurre con cualquier producto financiero complejo. Esta guía ofrece una breve visión general del IUL, disipa las ideas erróneas más comunes y ayuda a explicar los posibles beneficios y riesgos asociados a la inversión en pólizas IUL.

Datos clave:

- La póliza de seguro IUL ofrece una solución financiera única que combina la seguridad del seguro de vida con el potencial de crecimiento relacionado con el mercado.

- Es importante conocer las comisiones y costes asociados a las pólizas IUL, así como su volatilidad potencial y los límites de rentabilidad.

- Una póliza de seguro IUL puede ser una gran opción para los inversores que buscan mayores rendimientos potenciales, pero es importante tener en cuenta los riesgos y costes asociados antes de realizar una inversión.

¿Qué es el seguro de vida universal indexado?

El seguro de Vida Universal Indexado (IUL) combina las ventajas de una póliza de seguro de vida con una cuenta de inversión, ofreciendo una solución financiera completa.

Cuando abona las primas, una parte del pago se destina a la prestación por muerte, lo que garantiza la protección de sus seres queridos en el desafortunado caso de que usted fallezca. Al mismo tiempo, otra parte del pago se destina a una cuenta de inversión que ofrece ventajas fiscales, permitiendo que su dinero crezca de forma más eficiente.

Oportunidades del mercado

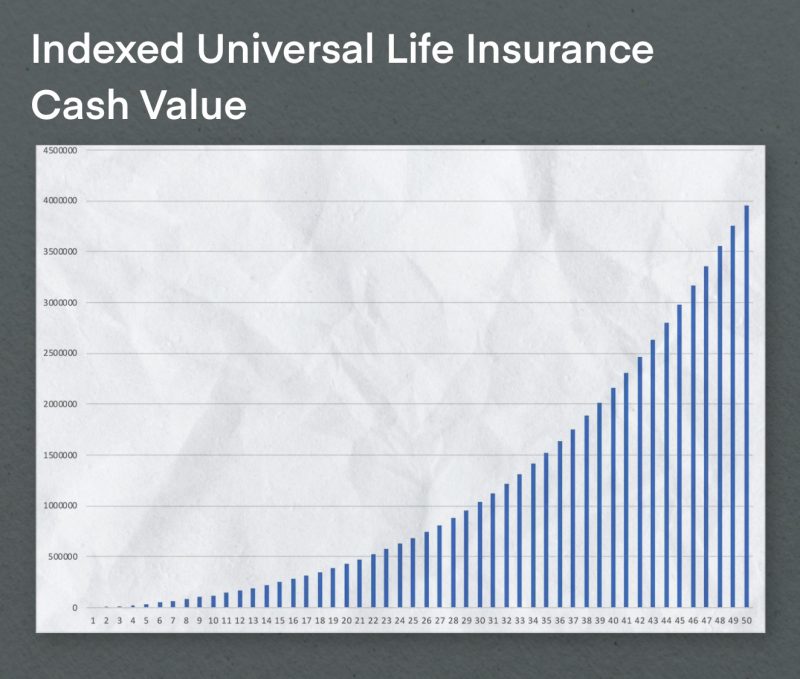

La cuenta de inversión asociada a las pólizas IUL está vinculada a índices de mercado como el S&P 500 o el Dow Jones Industrial Average, lo que le proporciona exposición al crecimiento potencial de estos índices. Aunque no es posible invertir directamente en estos índices, las pólizas IUL están diseñadas para alinear el valor de sus inversiones con la evolución del mercado. Esto significa que, a medida que el mercado crece, sus inversiones tienen el potencial de crecer a la par, ofreciéndole la oportunidad de acumular riqueza con el tiempo.

Es importante entender que, con una póliza IUL, no se invierte directamente en bolsa. En cambio, su rendimiento está vinculado a la evolución de un índice bursátil, que ofrece oportunidades potenciales de crecimiento. Esta estructura de póliza única permite un equilibrio entre la seguridad de una póliza de seguro de vida y el potencial de ganancias relacionadas con el mercado.

Limitaciones de un IUL

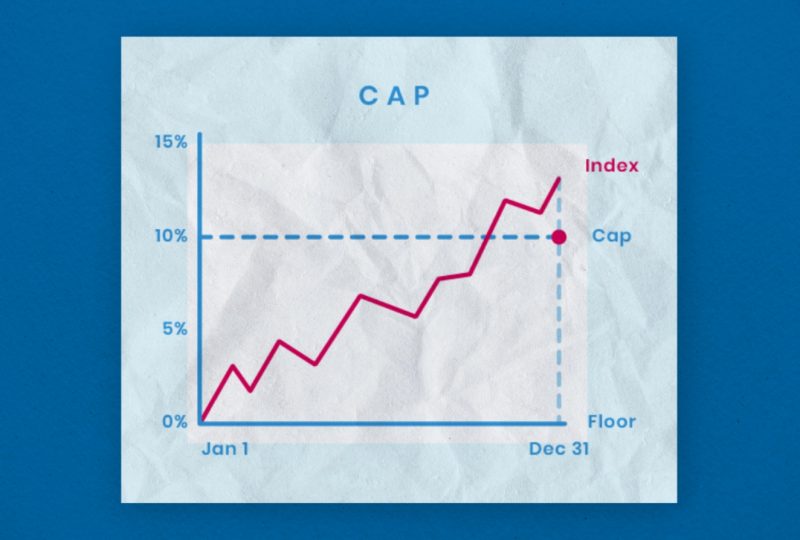

Los seguros IUL suelen tener topes y suelos. Un tope representa el importe máximo que puede ganar, mientras que un suelo significa el mínimo.

Supongamos que tiene una cuenta con un tope del 10% y un suelo del 1%. Esto significa que en un año determinado, aunque el mercado se comporte excepcionalmente bien y le devuelva un valor superior, lo máximo que puede ganar se limita al 10%.

Por otro lado, con un suelo del 1%, si el mercado experimenta pérdidas, usted seguirá ganando un 1%, una cantidad modesta, pero sin duda mejor que perder dinero. Estos topes y suelos proporcionan un nivel de estabilidad y protección, garantizando que sus ganancias no se vean excesivamente influidas por la volatilidad del mercado.

IUL vs otras pólizas

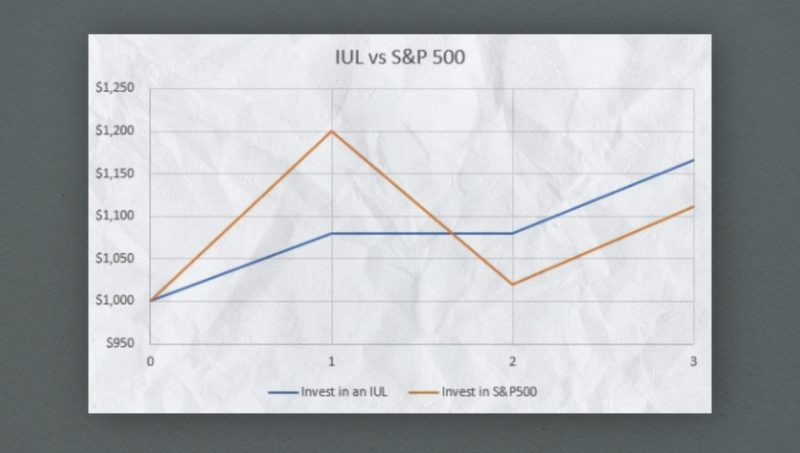

En general, las pólizas de seguro IUL ofrecen una serie de ventajas que las convierten en una opción atractiva para determinados grupos de personas. A pesar de requerir primas más elevadas y conllevar ciertos riesgos, los rendimientos potenciales y las características distintivas que ofrecen suelen justificar la inversión.

En comparación con otros seguros de vida, como el seguro de vida entera y el seguro de vida universal tradicional, los inversores pueden beneficiarse de tasas de rentabilidad más elevadas. Esto significa que, al elegir esta póliza en particular, las personas tienen la posibilidad de recibir mayores ganancias financieras a lo largo del tiempo, mejorando su cartera de inversión global y proporcionándoles un futuro seguro.

Sin embargo, es importante tener en cuenta que esta estrategia de inversión puede no ser adecuada para todo el mundo. La combinación de primas elevadas, comisiones adicionales y volatilidad potencial de las pólizas indexadas puede dificultar el mantenimiento de una póliza de este tipo a largo plazo. Además, existe el riesgo de perder el dinero invertido si la póliza caduca o se cancela prematuramente.

Mientras que una póliza indexada puede proporcionar seguridad y crecimiento constante a quienes le den prioridad, las personas con una mayor tolerancia al riesgo pueden encontrar un mayor potencial de rentabilidad diversificando sus inversiones en varias clases de activos, como acciones y bonos.

¿Cuáles son las ventajas de un IUL como estrategia de inversión?

Las pólizas IUL ofrecen una solución financiera única que combina la seguridad del seguro de vida con el potencial de crecimiento relacionado con el mercado. Estas son algunas de las principales ventajas de invertir en una póliza IUL:

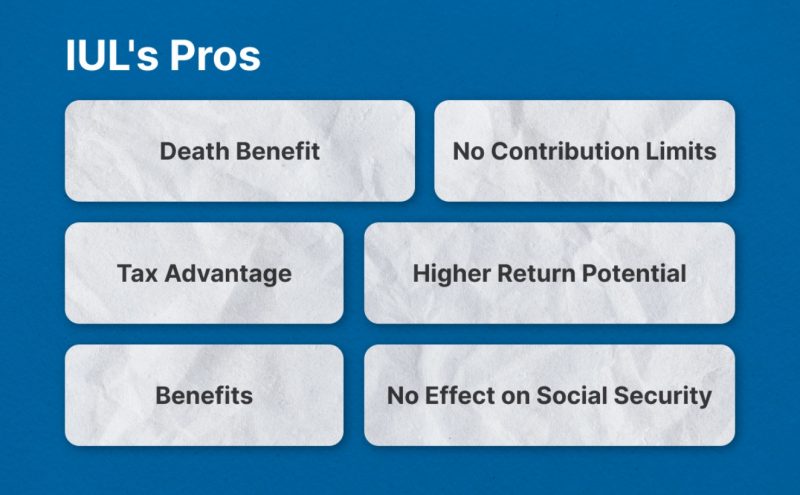

Prestación por muerte

Las pólizas de Vida Universal Indexada ofrecen una ventaja distintiva en comparación con los productos de jubilación tradicionales, como las acciones o los fondos de inversión: la inclusión de una prestación por fallecimiento. Esta característica única no sólo le permite acumular valor en efectivo a lo largo del tiempo, sino que también proporciona seguridad financiera y tranquilidad a sus seres queridos en caso de fallecimiento, lo que ofrece una red de seguridad para cubrir los gastos funerarios y ayudar a su familia en un momento difícil. Implementar una estrategia de inversión que incluya una póliza IUL puede ser una excelente manera de garantizar un futuro financiero seguro para usted y sus seres queridos.

Ventajas fiscales

Las pólizas IUL ofrecen toda una serie de ventajas, siendo una de las más atractivas sus ventajas fiscales. En las pólizas IUL, los retiros y préstamos de la cuenta de valor en efectivo están totalmente exentos de impuestos. Esto significa que cualquier cantidad que retire o tome prestada no estará sujeta a impuestos. Es una ventaja significativa que hace que las pólizas IUL se destaquen.

Utilizando la cuenta de valor en efectivo, puede aumentar sus rentas de jubilación sin preocuparse de que los impuestos mermen sus fondos. Incluso si decide no reembolsar el préstamo, ello no afectará a la prestación por fallecimiento. Esta flexibilidad le permite centrarse en su objetivo principal de aumentar sus ahorros para la jubilación.

Por el contrario, retirar dinero de su cuenta 401K o IRA para complementar sus ingresos de jubilación le sometería al impuesto sobre ganancias de capital a largo plazo. Dependiendo de sus ingresos en el momento del retiro, este tipo de impuesto puede oscilar entre el 15% y el 30%. Optar por una póliza IUL le evita estas obligaciones fiscales y maximiza sus ahorros para la jubilación.

Sin límites de contribución

A la hora de planificar su jubilación, es importante conocer los límites de aportación impuestos por el IRS para las distintas cuentas de jubilación, como la 401(k), la IRA y la Roth IRA. En 2023, la contribución máxima para una cuenta IRA o Roth IRA se ha fijado en US$6.000 (US$7.000 para personas de 50 años o más).

En contraste, una póliza de seguro IUL ofrece una ventaja única: no tiene límites de aportación. Mientras no se trate de un Contrato de Dotación Modificado (Modified Endowment Contract, MEC), puede aportar tanto dinero como desee. Esta característica convierte al IUL en una opción excepcional para las personas con ingresos elevados que han alcanzado el máximo de aportaciones a otras pólizas, lo que les permite potenciar al máximo su estrategia de ahorro para la jubilación.

Mayor potencial de retorno

Las pólizas IUL ofrecen a los inversores un nivel moderado de exposición al mercado con la posibilidad de obtener mayores rendimientos. Las tasas de rentabilidad dependen de la evolución del índice elegido, pero suelen oscilar entre el 4% y el 7%.

Además, estas pólizas emplean opciones de compra (call) para captar posibles beneficios de los índices de renta variable, con lo que se protegen frente a las pérdidas. Por el contrario, las pólizas de seguro de vida entera y las pólizas de seguro de vida universal garantizado ofrecen un tipo de interés ínfimo que puede incluso no estar asegurado. Cabe señalar que la rentabilidad anual de una póliza de seguro IUL depende del índice que la soporte. Aun así, puede seguir recibiendo una rentabilidad mínima garantizada de su entidad aseguradora incluso cuando los mercados estén a la baja, lo que le proporciona una mayor tranquilidad y estabilidad.

Sin efecto sobre las prestaciones de la Seguridad Social

Planificar su jubilación suele implicar tomar decisiones informadas sobre las prestaciones de la Seguridad Social, que a menudo pueden resultar complicadas. En el caso de las pólizas de seguro IUL, el dinero que usted aporta no está sujeto a impuestos cuando lo retira. Esto significa que no afecta a sus prestaciones de la Seguridad Social, ya que éstas se basan en los ingresos imponibles.

Dependiendo de su situación económica, una parte sustancial de su prestación de la Seguridad Social, hasta el 85%, puede estar sujeta a tributación. En concreto, si declara como individuo y sus ingresos superan los US$34.000 (en función de sus ingresos brutos ajustados o AGI), el 85% de sus prestaciones estarán sujetas a tributación. Sin embargo, es importante tener en cuenta que el valor en efectivo obtenido de una póliza de seguro de vida universal indexado no se tiene en cuenta en su AGI. Esta exención puede proporcionarle cierto alivio y reducir potencialmente la parte imponible de su prestación de la Seguridad Social.

¿Cuáles son los riesgos potenciales de invertir en un IUL?

Invertir en pólizas de seguro IUL puede ser una gran opción para muchas personas, pero conlleva algunos riesgos potenciales. Algunos de los principales son:

Primas costosas

Básicamente, las primas que paga por su póliza IUL tienen que cubrir tanto el seguro de vida como la vinculación a un índice. Estas características hacen que una póliza IUL sea atractiva, pero puede resultar bastante costosa en comparación con otras opciones de inversión tradicionales. Además, las primas son fijas y no reembolsables. Si su situación financiera actual le impide pagarlas, puede afectar a su capacidad para beneficiarse de la póliza en el futuro.

Es fundamental que los asegurados conozcan a fondo las comisiones y los costes asociados a los IUL. Estos pueden incluir gastos de primas, gastos administrativos, cláusulas adicionales, honorarios, comisiones e incluso gastos de rescate. Tomarse el tiempo necesario para comprender a fondo estos costes antes de invertir en una póliza de seguro IUL le permitirá tomar decisiones informadas y garantizar su seguridad financiera a largo plazo.

Volatilidad

Invertir en una póliza de vida universal indexada ofrece un potencial de crecimiento, pero es importante tener en cuenta los riesgos de mercado asociados. Aunque las opciones de compra (calls) pueden protegerle frente a las pérdidas, también limitan su potencial alcista.

Además, la rentabilidad del fondo índice seleccionado no suele estar asegurada y puede verse influida por la volatilidad del mercado. Por consiguiente, si el índice experimenta un descenso significativo, el importe abonado a su póliza también disminuirá.

Los distintos índices presentan distintos potenciales de rentabilidad, acompañados de diferentes niveles de riesgo. Por lo tanto, es crucial evaluar a fondo la póliza y comprender la mecánica del índice. Además, diversificar la cartera con otras inversiones es una medida prudente, ya que ayuda a mitigar las pérdidas derivadas de la volatilidad del mercado.

Límites sobre las ganancias

Una de las principales ventajas de las pólizas IUL es su capacidad para ofrecer mayores rendimientos que otros productos de seguro de vida tradicionales. Sin embargo, las compañías de seguros de vida suelen imponer un tope a los posibles rendimientos. Esto significa que si el índice que ha elegido tiene un rendimiento excepcional, es posible que no pueda beneficiarse plenamente de él.

Por ejemplo, una empresa puede optar por limitar la tasa de rentabilidad anual al 10% para sus clientes, aunque el índice subyacente o las condiciones del mercado tengan el potencial de producir rentabilidades superiores.

Dadas las circunstancias, puede que le resulte más ventajoso invertir directamente en el mercado o explorar una póliza de seguro de vida universal variable. No obstante, es fundamental que evalúe su propia tolerancia al riesgo y sus objetivos de inversión para asegurarse de que cualquiera de las dos opciones se ajuste a su estrategia global.

¿Le conviene invertir en IUL?

Después de evaluar detenidamente las ventajas mencionadas, es fundamental reconocer que, en determinadas situaciones, una póliza de seguro de Vida Universal Indexado podría no ser la estrategia de inversión óptima para su jubilación. En particular, si se encuentra en una situación en la que no necesita protección financiera para sus seres queridos, es decir, si nadie depende económicamente de usted, puede que no sea necesario contemplar el IUL ni ningún otro producto de seguro de vida.

Si no tiene ninguna persona a su cargo, es aconsejable que dé prioridad a la inversión en una cuenta Roth IRA o incluso en una cuenta de corretaje de inversiones orientada a su jubilación. Adoptar una estrategia de inversión bien planificada y consistente puede allanar el camino hacia un futuro financieramente seguro.

Sin embargo, si está buscando una estrategia inteligente para complementar sus ingresos de jubilación libres de impuestos a la vez que se asegura una cobertura de seguro de vida permanente, puede considerar una póliza IUL. Con su componente único de valor en efectivo, una póliza IUL puede proporcionarle un colchón financiero adicional, trabajando en armonía con sus prestaciones de la Seguridad Social para ayudarle a lograr una jubilación segura y cómoda.

Al aprovechar el potencial de crecimiento de las cuentas indexadas, una póliza IUL ofrece flexibilidad y la oportunidad de acumular capital a lo largo del tiempo, dándole tranquilidad a la hora de planificar su futuro mediante una estrategia de inversión efectiva.

Preguntas frecuentes

¿Es deducible de impuestos una póliza IUL?

En la mayoría de los casos, no. Una póliza IUL no es deducible de impuestos cuando se estructura como un vehículo de inversión individual. Sin embargo, es importante tener en cuenta que algunas empresas pueden ofrecer una póliza IUL dentro de un plan de jubilación, como un 401(k), lo que podría hacerla deducible de impuestos en ciertos casos. Siempre es aconsejable consultar con un asesor financiero o fiscal para conocer las implicaciones fiscales específicas y los beneficios asociados a una póliza IUL en su situación particular.

¿Existen gastos adicionales por tener una póliza IUL?

De hecho, cuando se comparan las pólizas IUL con otras opciones de inversión y mercados como la bolsa o los fondos de inversión, resulta evidente que las pólizas IUL suelen tener mayores costes. Una de las principales comisiones asociadas a las pólizas IUL se conoce como comisión de “gastos y mortalidad”. Esta comisión anual compensa a la compañía de seguros por el riesgo que asume al invertir en su nombre, así como por otros gastos administrativos en los que incurre. Además, puede haber cargos por rescate (si decide cancelar su póliza dentro de un plazo determinado), así como cargos por primas de póliza.

¿Puede un inversor retirar dinero de su póliza IUL?

Sí. Siempre que no supere el límite máximo de retiro establecido por su compañía de seguros, puede realizar retiros de una póliza IUL sin que se aplique ningún impuesto sobre esos fondos.

¿Puede un inversor utilizar su póliza IUL como garantía para un préstamo?

Sí, dependiendo de la póliza IUL específica y del proveedor de seguros. La mayoría de las aseguradoras permiten a sus clientes obtener préstamos con cargo a sus pólizas IUL, aunque ello conlleva comisiones e intereses adicionales. Es importante tener en cuenta que pedir un préstamo con cargo a una póliza IUL puede reducir la prestación por fallecimiento, por lo que debe hacerse con precaución.