¿Cómo Funcionan los Fondos de Liquidez de Criptomonedas en 2023-2024?

Nov 30, 2023

La liquidez del mercado en el mundo del trading es lo que garantiza transacciones y operaciones fluidas entre los usuarios. Esto es particularmente cierto en el ámbito de rápida evolución de las criptomonedas. Mientras que los exchanges centralizados (CEX) dependen de market makers o creadores de mercado para mantener la liquidez, las plataformas de finanzas descentralizadas (DeFi) presentan un desafío único. ¿Cómo podemos lograr niveles de liquidez suficientes en un ecosistema que defiende el concepto de descentralización?

Existe una solución para esto, llamada fondos de liquidez o “liquidity pools”, que permite la actividad financiera en plataformas de criptomonedas descentralizadas. En este artículo, nos sumergimos en el mundo de los fondos de liquidez, explorando su importancia y arrojando luz sobre las plataformas líderes que ofrecen servicios de fondos comunes.

Aspectos claves:

- Los fondos de liquidez o pools de liquidez impulsan los exchanges de criptomonedas descentralizados con liquidez y se forman a partir de los fondos agrupados por los proveedores de liquidez.

- El funcionamiento de estos fondos está respaldado por creadores de mercado automatizados (Automated Market Makers).

- Gracias a los fondos de liquidez, las aplicaciones y protocolos DeFi pueden ofrecer a los usuarios yield farming y liquidity mining, así como diferentes servicios sin supervisión de terceros.

- Un fondo de liquidez puede estar sujeto a pérdidas transitorias, errores de contratos inteligentes o riesgos de desarrollador.

¿Qué son los Fondos de Liquidez?

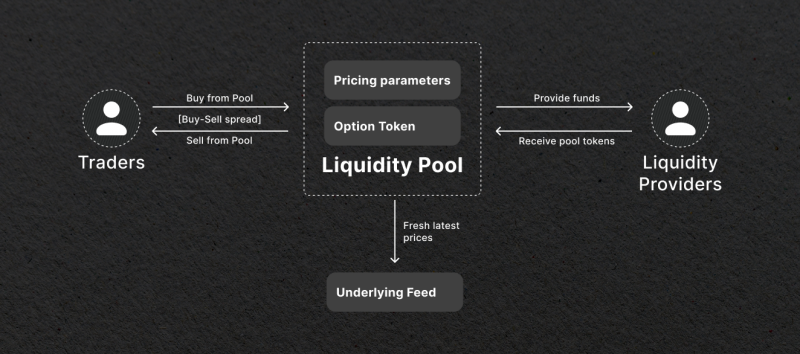

Los fondos de liquidez o pools de liquidez son esencialmente una serie de fondos bloqueados dentro de un contrato inteligente en un blockchain. Su objetivo principal es proporcionar liquidez a exchanges descentralizados (DEX) y a diferentes aplicaciones y protocolos para apoyar el trading y facilitar los intercambios de activos.

Quienes aportan sus activos y forman el fondo se denominan proveedores de liquidez (PL). Por lo general, los PL son inversores y usuarios habituales que buscan capitalizar los incentivos que conllevan este tipo de formas de inversión. Para ello, bloquean dos tokens de igual valor en un protocolo durante un período de tiempo determinado. Por su contribución, los PL obtienen tarifas de trading proporcionales a su parte de la liquidez suministrada o tokens PL específicos.

Los fondos de liquidez se han convertido en una parte integral del mundo DeFi y sirven como base para el trading descentralizado y otras actividades financieras.

¿Cómo Funcionan los Fondos de Liquidez?

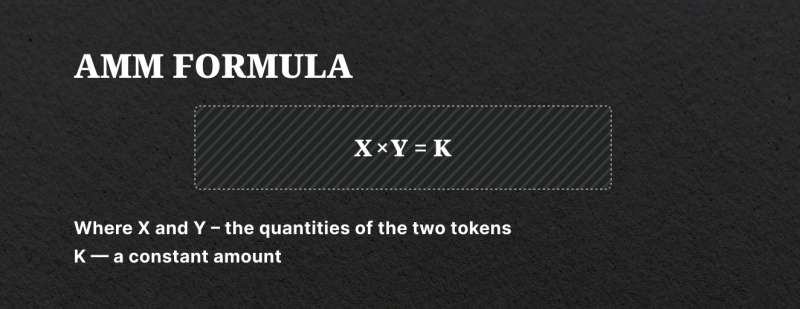

Los fondos de liquidez o pools de liquidez operan en conjunto con creadores de mercado automatizados (Automated Market Makers, AMM), que son protocolos algorítmicos que facilitan el trading automático de activos dentro del fondo.

Los AMM ajustan los precios de los activos de manera dinámica en función de la oferta y la demanda, asegurando que el fondo mantenga una asignación equilibrada de los dos tokens.

La fórmula más común que usan los AMM es la siguiente: x * y = k, donde x e y representan las cantidades de los dos tokens y k es un valor constante.

Imaginemos que tenemos un fondo de liquidez típico con un saldo 50/50 de SOL y USDC, con un valor constante de 1 millón de dólares. Si la demanda de SOL aumenta, lo que hace que su precio aumente, el algoritmo AMM disminuirá automáticamente la participación total de SOL en el fondo y aumentará la participación de USDC. Esto garantiza que el valor total de ambos tokens siga siendo igual a 1 millón de dólares.

Dato importante

La idea de los AMM fue presentada por primera vez por Vitalik Buterin, cofundador de Ethereum, en una publicación de Reddit en 2016.

Contratos inteligentes y ejecución de transacciones

Las operaciones de un fondo de liquidez se rigen por contratos inteligentes, que son acuerdos autoejecutables almacenados en el blockchain. Los contratos inteligentes gestionan automáticamente las transacciones dentro del grupo, incluidos depósitos, retiros y operaciones, de acuerdo con las instrucciones con las que están programados.

Cuando un usuario interactúa con un fondo de liquidez, interactúa directamente con el contrato inteligente, lo que elimina la necesidad de un intermediario o una parte supervisora. La transparencia y confianza de los contratos inteligentes permiten la ejecución de transacciones seguras y eficiente dentro de los fondos de liquidez.

Ajustes algorítmicos y precios

Como mencionamos previamente, los AMM ajustan continuamente la asignación de tokens dentro de un fondo de liquidez para mantener un equilibrio entre la oferta y la demanda.

A medida que los usuarios intercambian activos en el fondo, el algoritmo AMM recalibra los precios para reflejar el impacto de las operaciones en la liquidez general del fondo. Este ajuste algorítmico garantiza que los precios dentro del fondo sigan siendo competitivos y cercanos al precio del mercado.

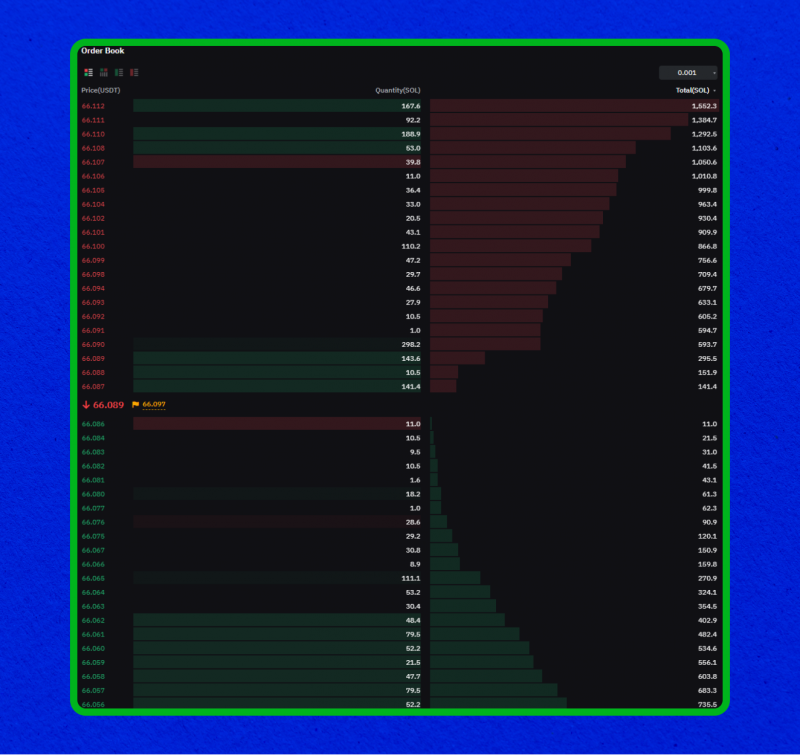

AMM vs. Libros de Órdenes

Para comprender mejor los fondos de liquidez, comparémoslos con los exchanges centralizados tradicionales.

CEX depende de una parte centralizada para igualar comprar y vender órdenes y facilitar las operaciones. El libro de órdenes es una lista electrónica de todas las órdenes de compra y venta de un activo en particular, donde los mejores precios de oferta y demanda se muestran en la parte superior. Todas las órdenes se supervisan a través de una parte tercera central, el propio exchange.

Los fondos de liquidez que utilizan los AMM eliminan la necesidad de un libro de órdenes y un intermediario. En lugar de depender de una contraparte directa como en los CEX, las operaciones en AMM se ejecutan contra la liquidez del mercado de criptomonedas en el fondo. Este enfoque peer-to-contract permite un trading descentralizado eficiente.

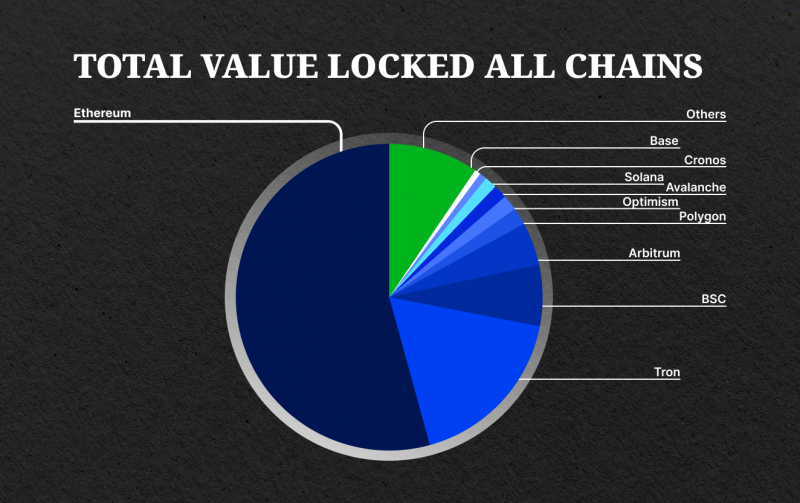

Valor total bloqueado

Una de las métricas más importantes para los fondos de liquidez es el valor total bloqueado (Total Value Locked, TVL), que hace referencia a la cantidad total de activos bloqueados en un contrato.

El TVL de diferentes fondos de liquidez puede variar significativamente y algunos fondos alcanzan un valor de cientos de millones o incluso miles de millones de dólares. La importante cantidad de activos bloqueados implica la confianza que los usuarios tienen en un determinado token, proyecto o fondo, lo que lo convierte en un destino atractivo para los uuarios que buscan participar en actividades como préstamos o trading.

¿Por qué los Fondos de Liquidez son Importantes en DeFi?

Los fondos de liquidez son componentes esenciales del crecimiento y desarrollo de los sistemas DeFi. Veamos algunas razones que prueban esta afirmación:

Provisión de liquidez para mercados de criptomonedas descentralizados

Los fondos de liquidez tienen un papel fundamental a la hora de permitir la actividad en los DEX. Gracias a los fondos de liquidez y las contribuciones de los PL, los usuarios pueden intercambiar fácilmente entre diferentes tokens sin depender de una autoridad central. Los fondos de liquidez eliminan la necesidad de libros de órdenes e intermediarios, lo que permite realizar transacciones peer-to-peer en un entorno seguro.

La esencia de DeFi radica en su enfoque descentralizado, que fomenta la libertad financiera, la transparencia y la accesibilidad para todos los usuarios en el espacio criptográfico.

Eliminación del riesgo de contraparte

Una de las ventajas clave de los fondos de liquidez es la eliminación del riesgo de contraparte. En el trading tradicional, un CEXs facilita las transacciones y garantiza que las operaciones se realizarán según lo previsto. Antes de comenzar a operar, debes confiar tus fondos a la plataforma.

Por otro lado, los fondos de liquidez permiten a los usuarios mantener la custodia de sus activos dentro de sus propias billeteras. Por lo tanto, reducen el riesgo de hackeos de exchanges, quiebras u otras fallas centralizadas que podrían resultar en la pérdida de tus tokens criptográficos. Los usuarios tienen el control total sobre sus activos y pueden realizar transacciones en un DEX directamente desde sus billeteras.

Yield farming y minería de liquidez

Los fondos de liquidez han allanado el camino para conceptos innovadores como el yield farming y la minería de liquidez (liquidity mining). Estas prácticas incentivan a los PL a contribuir con fondos a los grupos ofreciendo recompensas simbólicas o una parte de las tarifas de trading. Esto ha creado oportunidades nuevas para que los usuarios generen ingresos pasivos y participen en el crecimiento de los ecosistemas DeFi.

Desarrollo de protocolos y gobernanza

Los fondos de liquidez también tienen su función en la gobernanza descentralizada dentro de los protocolos DeFi. Los usuarios que contribuyen a los fondos de liquidez a menudo reciben tokens de gobernanza que les otorgan derechos de voto en los procesos de toma de decisiones. Esto permite que la comunidad tenga voz y voto en el desarrollo y evolución del protocolo.

Así, los usuarios activos que aportan liquidez pueden participar activamente en la configuración del futuro de los proyectos DeFi, garantizando un ecosistema más inclusivo y distribuido.

Seguros y mitigación de riesgos

Algunas plataformas DeFi aprovechan los fondos de liquidez para proporcionar seguros on-chain contra los riesgos de los contratos inteligentes. Los usuarios pueden aportar fondos a un grupo de liquidez y recibir a cambio cobertura de seguro. En caso de explotación o pérdida de un contrato inteligente, el fondo puede compensar a los usuarios afectados. Este uso innovador de los fondos de liquidez mejora la seguridad y confiabilidad de los protocolos DeFi, mitigando los riesgos asociados con posibles vulnerabilidades.

Activos sintéticos y tranching

Los fondos de liquidez también han abierto la puerta al tranching, un concepto proveniente de las finanzas tradicionales. El tranching implica dividir los productos financieros en función de sus riesgos y rendimientos.

En las finanzas descentralizadas, los fondos de liquidez se pueden utilizar para crear perfiles personalizados de riesgo y rentabilidad, lo que permite a los inversores seleccionar los tramos que se alinean con sus preferencias de inversión. Además, los fondos de liquidez respaldan la creación de activos sintéticos, que son tokens vinculados a instrumentos digitales o del mundo real. Al garantizar activos en un fondo de liquidez y conectarlo a un oráculo confiable, los usuarios pueden acuñar tokens sintéticos, lo que permite un acceso más amplio a diferentes oportunidades de inversión.

¿Por qué los Fondos de Liquidez Pueden Tener Riesgos?

Sin duda, los fondos de liquidez cumplen una función importante en el ámbito DeFi. Sin embargo, es fundamentar estar atento a los riesgos inherentes que implica esta tecnología:

Pérdida impermanente

Uno de los riesgos asociados con los fondos de liquidez es la pérdida impermanente, la cual hace referencia a la posible pérdida de valor que se produce al proporcionar liquidez a un fondo en comparación con el HODLing de los activos subyacentes por separado. Esta pérdida no está provocada por ningún factor externo, sino más bien por la naturaleza de cómo operan estos AMM.

A medida que el mercado se mueve y el valor de los activos del fondo cambia, también cambia la relación de precios entre ellos. Esto puede crear un escenario en el que los tokens PL que posee un usuario valen menos de lo que depositó inicialmente; si se retiraran sus activos en este momento, experimentarían una pérdida temporal. Esto se debe a que el valor de sus activos habría sido mayor si simplemente los hubiera guardado en su billetera personal en lugar de depositarlos en el AMM.

Vulnerabilidades de los contratos inteligentes

Los fondos de liquidez dependen de contratos inteligentes que están sujetos a posibles vulnerabilidades. Si un contrato inteligente contiene un error o una laguna, los hackers pueden aprovechar la situación y drenar los fondos del fondo de liquidez.

La investigación exhaustiva y la debida diligencia del código son importantes para que los desarrolladores mitiguen los riesgos asociados con las vulnerabilidades de los contratos inteligentes. Las auditorías y las medidas de seguridad pueden ser de gran ayuda para minimizar la probabilidad de que se produzcan este tipo de ataques.

Riesgos del protocolo y control del desarrollador

Los fondos de liquidez se rigen por los protocolos y los desarrolladores que los respaldan. En algunos casos, los desarrolladores pueden tener acceso privilegiado o control sobre los contratos inteligentes del fondo de liquidez, lo que plantea riesgos potenciales para los usuarios.

Los usuarios deben evaluar cuidadosamente los mecanismos de transparencia y gobernanza de las plataformas de fondos de liquidez. Asegúrese de conocer cualquier control centralizado o cambios que los desarrolladores puedan realizar en el protocolo, ya que pueden afectar la seguridad y estabilidad del fondo de liquidez.

Plataformas de Fondos de Liquidez Populares en 2024

El mercado ofrece a los inversores muchas plataformas diferentes para agrupar sus tokens y monedas. Veamos algunas de las mejores que existen:

Uniswap

Uniswap es uno de los exchanges descentralizados más populares que emplean los fondos de liquidez en la red Ethereum. Permite a los usuarios intercambiar tokens ERC-20 directamente desde sus billeteras sin necesidad de un intermediario.

Dato importante

Uniswap fue la primera plataforma que utilizó el modelo AMM.

PancakeSwap

PancakeSwap es un exchange descentralizado basado en BSC, que ofrece una funcionalidad similar a Uniswap. Permite a los usuarios intercambiar tokens y participar en el yield farming y el suministro de liquidez en BSC, Athereum y Aptos.

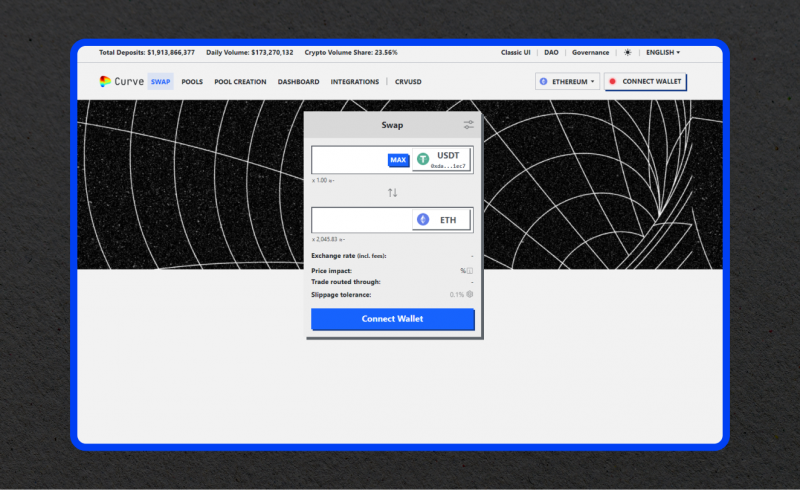

Curve Finance

Curve Finance es un DEX centrado en el trading de stablecoins y el trading de tokens wrapped. A través de fondos de liquidez, garantiza discrepancias de precios mínimas y un trading eficiente. Curve Finance es una opción popular para los usuarios que buscan liquidez de stablecoins y operaciones de volatilidad baja.

Sushi

Sushi es un DEX que inicialmente bifurcó el código base de Uniswap, pero desde entonces ha evolucionado con características y mejoras adicionales. Ofrece fondos de liquidez, yield farming, préstamos y otros servicios DeFi, proporcionando a los usuarios oportunidades para ganar recompensas y participar en el ecosistema SushiSwap.

Balancer

Balancer es una plataforma descentralizada que ofrece varias opciones de pooling, incluidos fondos de liquidez privados y compartidos. Permite a los proveedores de fondos de liquidez personalizar las ponderaciones de los tokens dentro de un fondo, lo que permite una mayor flexibilidad y perfiles de riesgo-retorno personalizados. Balancer proporciona funciones avanzadas de gestión de liquidez y ha ganado popularidad por su enfoque innovador para la provisión de liquidez.

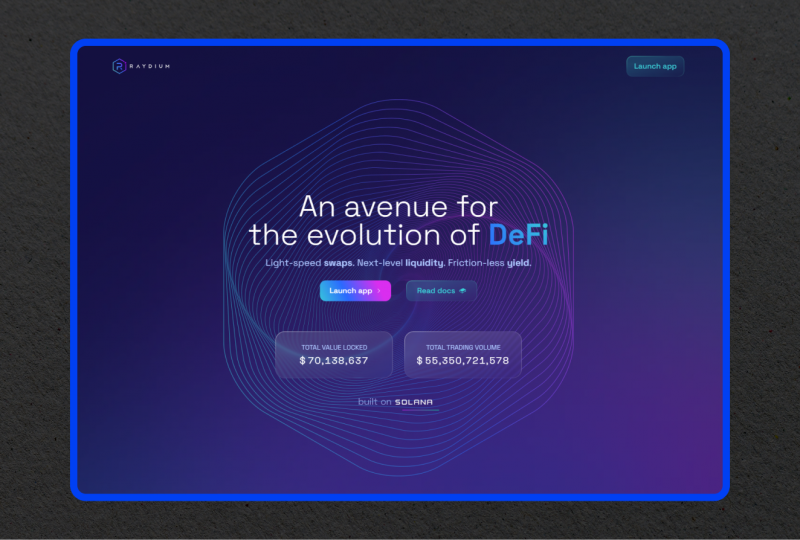

Raydium

Raydium es un importante DEX que opera en el blockchain de Solana, conocido por su alta velocidad de transacción y tarifas bajas. Se basa en fondos de liquidez para facilitar el trading y el suministro de liquidez en la red Solana, ofreciendo a los usuarios una experiencia de trading perfecta.

Conclusión

Los fondos de liquidez realmente cambiaron el panorama DeFi, permitiendo el trading, los préstamos, el yield farming y otras actividades financieras. Combinados con creadores de mercado automatizados (automated market makers), ofrecen a los usuarios la posibilidad de realizar transacciones directamente desde sus billeteras sin depender de intermediarios. Sin embargo, los usuarios deben ser conscientes de los riesgos asociados con la pérdida impermanente, las vulnerabilidades de los contratos inteligentes y el control de los desarrolladores. Al comprender la importancia y la mecánica de los fondos de liquidez, los usuarios pueden disfrutar con confianza de los beneficios de DeFi.

¿Te preguntas cómo estas soluciones pueden impulsar tu negocio?

Deja una solicitud y deja que nuestro equipo experimentado te guíe hacia un éxito y crecimiento sin igual.

Preguntas Frecuentes

¿Cómo se participa en un fondo de liquidez de criptomonedas?

Para participar en un fondo de liquidez de criptomonedas, primero necesitas contar con una buena comprensión de cómo funcionan estos fondos. Una vez que estés familiarizado con el concepto, puedes comenzar eligiendo una plataforma confiable y ampliamente utilizada, como Uniswap o Sushi.

A continuación, asegúrate de tener una billetera de criptomonedas compatible como MetaMask para plataformas basadas en Ethereum y configúrala de forma segura. Transfiere cantidades iguales de los criptoactivos a los que deseas proporcionar liquidez a tu billetera; por ejemplo, un fondo ETH-DAI requeriría un valor igual de ETH y DAI.

Luego, conecta tu billetera a la plataforma y selecciona el fondo de liquidez específico al que quieres unirte. Presta atención a factores como las tarifas de trading, la liquidez y los pares de tokens antes de hacer clic en la opción “Proporcionar liquidez”. Ingresa las cantidades deseadas de tokens, asegurándote de que sean del mismo valor. Una vez que tu transacción se procese en el blockchain, recibirás una confirmación una vez que se complete (esto puede llevar algún tiempo, dependiendo de la congestión de la red). A cambio de tu contribución al fondo, recibirás tokens de liquidez que representan tu parte de la reserva.

¿Los fondos de liquidez de criptomonedas son rentables?

Los fondos de liquidez de criptomonedas pueden ser una inversión rentable, pero en última instancia dependerá de las condiciones del mercado y del fondo específico en el que decidas invertir. Algunos factores que pueden afectar la rentabilidad incluyen el tamaño del fondo, el volumen de las operaciones, las tarifas y los incentivos ofrecidos por el fondo.

¿Se pueden perder criptomonedas en un fondo de liquidez?

Sí, es posible. Poner tus tokens en un fondo de liquidez conlleva riesgos que debes conocer antes de participar. Los desarrolladores de DApps podrían robar activos depositados o desperdiciarlos al tomar malas decisiones de inversión. Los contratos inteligentes pueden tener fallas o vulnerabilidades que bloqueen o permitan el robo de fondos. Además, la volatilidad del mercado puede hacer que el valor de tus activos en un fondo de liquidez disminuya, lo que resulta en posibles pérdidas.

¿Se pueden hackear los fondos de liquidez?

Sí, como cualquier sistema o plataforma, los protocolos DeFi son vulnerables a ataques y violaciones de seguridad; un ejemplo es el hackeo reciente de Curve Finance. El 30 de julio de 2023, atacantes desconocidos aprovecharon una vulnerabilidad en el código del contrato inteligente y robaron de la plataforma más de 50 millones de dólares en criptomonedas.