¿Qué es el seguro de vida universal indexado (IUL)?

Apr 24, 2022

La vida está llena de incertidumbres y, aunque a nadie le gusta pensar sobre su propia muerte, es fundamental estar preparado para el futuro para proteger a nuestros seres queridos. En el mundo actual, tener una visión de futuro en cuanto a la planificación financiera, es crucial para garantizar el bienestar de quienes nos importan.

Uno de los pasos básicos para proteger el futuro financiero de nuestra familia consiste en invertir en un seguro de vida. Con diferentes opciones disponibles en la industria de los seguros, como el seguro de vida universal indexado (indexed universal life), nunca antes había sido tan fácil encontrar la cobertura adecuada que se ajuste a tus necesidades personales.

En este artículo exlicaremos la importancia del IUL y profundizaremos en sus beneficios, mostrándote cómo garantiza tu tranquilidad y la de tus seres queridos.

Aspectos clave

- El IUL ofrece primas flexibles, beneficios por fallecimiento ajustables y valor en efectivo vinculado a un índice de mercado.

- Un índice subyacente, sujeto a límites mínimos y tasas de participación, determina el valor en efectivo del IUL.

- El IUL tiene ventajas y desventajas, incluyendo primas flexibles, flexibilidad de inversión, topes de acumulación y tarifas de gestión.

- Puedes elegir entre el IUL y el seguro de vida esencial (Whole Lif) teniendo en cuenta los objetivos a largo plazo, la flexibilidad financiera y la tolerancia al riesgo.

¿Qué es el seguro de vida universal indexado?

El seguro de vida universal indexado o IUL, es un tipo específico de seguro de vida permanente diseñado para ofrecer protección financiera a largo plazo y flexibilidad a los asegurados. A diferencia del seguro de vida a término, el IUL permanece activo mientras los pagos de la prima estén actualizados o hasta que la póliza alcance la fecha de vencimiento especificada.

Una característica destacada de las pólizas IUL es su componente de valor en efectivo vinculado a un índice financiero como el SP 500. Esto significa que el valor en efectivo de la póliza fluctuará según el rendimiento del índice elegido. Sin embargo, es importante tener en cuenta que las compañías de seguros suelen invertir los fondos en activos de menor riesgo como bonos e hipotecas en lugar de directamente en el mercado de valores.

Una de las ventajas fundamentals de las pólizas IUL es la posibilidad de pedir prestado contra el valor en efectivo acumulado a través de préstamos de póliza o retirar efectivo directamente. Tras la muerte del titular de la póliza, los beneficiarios reciben un beneficio por el fallecimiento. Sin embargo, hay que saber que cualquier préstamo pendiente o retiro del valor en efectivo reducirá el pago final del beneficio por fallecimiento.

Las pólizas IUL ofrecen mayor flexibilidad, lo que permite a los asegurados ajustar sus beneficios por fallecimiento y pagos de primas dentro de ciertos límites. Esto distingue a IUL de otras pólizas de seguro de vida universal y ofrece una opción atractiva para quienes buscan un enfoque más dinámico para asegurar el futuro financiero de su familia.

¿Qué es “Índice” en IUL?

En el contexto del seguro de vida universal indexado (indexed universal life), un “índice” hace referencia a un índice de mercado que sirve como punto de referencia para el componente de valor en efectivo de la póliza. Los índices de mercado son esencialmente carteras amplias de inversiones, y sus valores se calculan utilizando matemáticas de promedio ponderado. Estos índices tienen un papel fundamental en la determinación del interés pagado sobre el valor en efectivo de las pólizas IUL.

Los tres índices de mercado más utilizados en Estados Unidos son el Dow Jones Industrial Average, el SP 500 y el Nasdaq Composite. Es importante tener en cuenta que los fondos asignados al componente de valor en efectivo de una póliza de vida universal indexada no deben necesariamente invertirse directamente en el índice asociado. Como mencionamos previamente, las compañías de seguros suelen invertir estos fondos en activos de menor riesgo, como bonos, en vez de acciones.

Al vincular el crecimiento del valor en efectivo a un índice de mercado, las pólizas IUL ofrecen a los titulares el potencial de rendimientos mayores al mismo tiempo que ofrecen la seguridad y flexibilidad de una póliza de seguro de vida tradicional.

¿Cómo funciona el IUL?

El seguro de vida universal indexado (indexed universal life) es una póliza de seguro de vida versátil y personalizable que ofrece primas ajustables, un componente de valor en efectivo vinculado a un índice de mercado y el potencial de un retorno de la inversión más significativo. Desglosemos los elementos clave y las características del IUL para tener un mejor conocimiento.

Elección de un índice y asignación de primas

Cuando se contrata una póliza de seguro de vida universal, la compañía de seguros te ayuda a seleccionar un índice para todo o parte del segmento de la cuenta de valor en efectivo de tu póliza y tu beneficio por fallecimiento. Una parte de la prima pagada cubre el costo del seguro según la vida del asegurado. Después de deducir las tarifas, el resto se añade al valor en efectivo.

*Las primas de seguro son los pagos regulares que hacen los asegurados a sus aseguradoras. La prima pagada se considera un ingreso para la compañía de seguros.

Acumulación de valor en efectivo

La parte del valor en efectivo de una póliza IUL es menos volátil que el mercado de valores. En cambio, está ligada al rendimiento de un índice subyacente, como el SP 500 o el compuesto Nasdaq. La compañía de seguros utiliza la tasa de rendimiento del índice para determinar cuánto se debe acreditar en la cuenta.

Mínimos, límites y tasas de participación

El valor en efectivo dentro de un IUL no reflejará las ganancias y pérdidas exactas de un índice debido a los mínimos, límites y tasas de participación:

- Mínimo: un mínimo es una tasa mínima acreditada a su valor en efectivo, que te protege de pérdidas. Por ejemplo, un mínimo del 0% significa que tu valor en efectivo no disminuirá incluso si el índice tiene un rendimiento deficiente.

- Límite: un límite limita las ganancias de valor en efectivo a un cierto porcentaje, incluso si el rendimiento del índice supera ese umbral. Por ejemplo, si tu límite es del 10% y el índice aumenta un 12%, el valor en efectivo vinculado a ese índice solo aumentará un 10%.

- Tasa de participación: esta es la parte de la rentabilidad del índice acreditada en tu cuenta. Puede oscilar entre el 25% y más del 100%. Si el IUL tiene una tasa de participación del 100%, recibirás todos los intereses que ganen tus inversiones hasta tu límite.

Primas flexibles y beneficio por fallecimiento

Las pólizas IUL ofrecen la flexibilidad de ajustar tus primas y la cantidad del beneficio por fallecimiento si es necesario. Si tu cuenta acumula suficiente valor, podrías usar esos fondos para pagar tus primas. Si decides pagar menos o incluso omitir una prima, el costo de los cargos del seguro y los gastos de la póliza se extraerán todos los meses directamente de tu cuenta de valor en efectivo.

Periodo del segmento y ganancias

Las ganancias de valor en efectivo solo se acreditan en tu cuenta al final del período del segmento seleccionado. Aunque el límite mínimo no se puede cambiar en la póliza, tu aseguradora puede ajustar el límite y la tasa de participación en respuesta a las condiciones del mercado.

Riesgos potenciales y caducidad de políticas

A veces, es posible que debas pagar más primas de lo que esperas. Si el índice tiene un rendimiento deficiente, la sustracción de los cargos mensuales de la póliza podría provocar que el valor en efectivo baje y tu póliza podría caducar sin una inyección de más primas.

Si tu valor en efectivo cae demasiado, la compañía de seguros podría emitir una “llamada de prima”, lo que significa que necesitas poner más dinero para evitar que la póliza caduque. Si tu póliza caduca, perderás todo el dinero que invertiste, más el beneficio por fallecimiento.

Ejemplo de cálculo del valor en efectivo

Supongamos que tu índice seleccionado para tu póliza IUL ganó un 6% desde principios hasta finales de junio. El 6% se multiplica por el valor en efectivo. El interés resultante se suma al valor en efectivo. Algunas pólizas calculan las ganancias del índice como la suma de los cambios del período, mientras que otras pólizas toman un promedio de las ganancias diarias durante un mes. No se acreditan intereses a la cuenta de efectivo si el índice baja en lugar de subir.

Las ganancias del índice se acreditan a la póliza según la tasa de participación. Por ejemplo, si la ganancia es del 6%, la tasa de participación es del 50% y el valor total actual en efectivo es de 10,000$, se añaden 300$ al valor en efectivo (6% x 50% x 10,000$ = 300$).

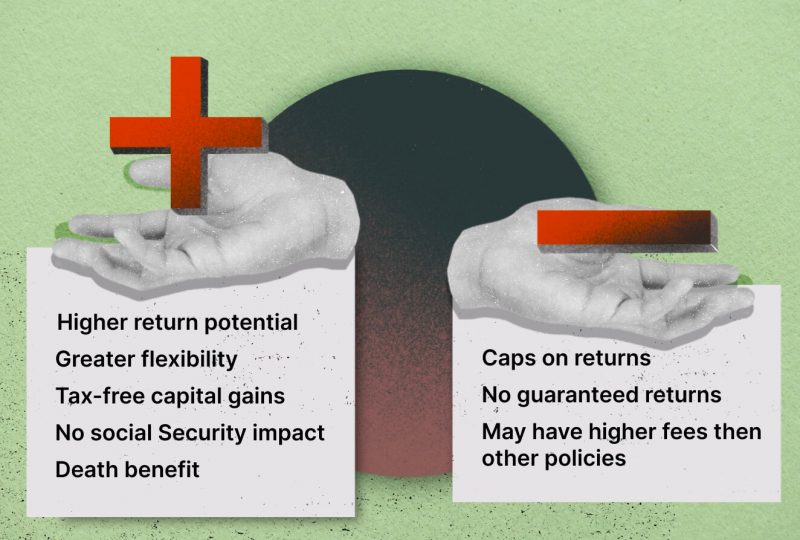

Desventajas del seguro de vida universal indexado

El seguro de vida universal indexado (indexed universal life) ofrece una combinación única de cobertura de seguro de vida permanente, un beneficio por fallecimiento y un componente de valor en efectivo vinculado a un índice de mercado. Sin embargo, también tiene algunas desventajas.

- Límites en los porcentajes de acumulación: las compañías de seguros pueden establecer una tasa de participación máxima de menos del 100%, lo que limita el potencial de crecimiento del valor en efectivo.

- Mejor para cantidades nominales más grandes: es posible que los valores nominales de pólizas más pequeñas no ofrezcan muchas ventajas sobre las pólizas de seguro de Vida Universal estándar.

- Basado en un índice de acciones variable: si el índice baja, no se acredita ningún interés al valor en efectivo. Aunque algunas pólizas ofrecen una tasa garantizada baja durante un período más largo, las pólizas IUL tienen como objetivo principal beneficiarse de los movimientos ascendentes en el índice, en vez de superarlo.

- El crecimiento no incluye los dividendos en acciones: como la compañía de seguros solo compra opciones en un índice, no inviertes directamente en acciones y no te beneficias de los dividendos en acciones pagados a los accionistas.

- Tarifas de gestión: las aseguradoras cobran tarifas por gestionar tu dinero, lo que puede reducir el valor en efectivo de tu póliza.

Vida Universal Indexada VS. Pólizas de seguro de vida entera

Mientras que el seguro de vida universal indexado (IUL) y las pólizas de seguro de vida entera ofrecen valor en efectivo potencial y cobertura permanente, hay diferencias significativas en los pagos de las primas y el crecimiento del valor en efectivo. Comprender estas distinciones puede ayudarte a elegir la póliza más apropiada.

Pagos de las primas

- Primas de Vida Entera: con las pólizas de Vida Entera recibes un programa de primas al establecer la cobertura. Siempre que pagues estas primas a tiempo, tu cobertura está garantizada y tu valor en efectivo aumentará. Sin embargo, las primas de Vida Entera suelen ser más altas que las primas IUL por el mismo valor nominal al comienzo de tu póliza.

- Primas IUL: las pólizas IUL ofrecen primas flexibles, lo que te permite omitir las primas incluso temporalmente si tienes suficiente valor en efectivo en tu póliza. Sin embargo, si pagas muy poco en la póliza o tu valor en efectivo disminuye, es posible que debas pagar primas más altas más adelante para estar al día con los costos del seguro.

Valores en efectivo

Las pólizas de vida entera e IUL pueden potencialmente proporcionar valores en efectivo, pero estos saldos crecen de manera diferente.

- Valor en Efectivo de Vida Entera: una póliza de Vida Entera garantiza el crecimiento de tu valor en efectivo. Sabes exactamente cuánto tendrás disponible en un momento dado, suponiendo que cumplas con tus pagos programados de primas. Esta característica es útil para quienes planean usar el valor en efectivo para objetivos importantes, como una fecha de jubilación específica o el primer año de universidad de un hijo. Las políticas de pago de dividendos pueden proporcionar un valor adicional, pero los dividendos nunca están garantizados y algunas no ofrecen dividendos.

- Acumulación del valor en efectivo del IUL: el crecimiento del valor en efectivo en una póliza IUL está sujeto a límites y se basa en el rendimiento de un índice de mercado específico, como el SP 500. Con buenos resultados, es posible acumular una cantidad significativa de valor en efectivo o dejar de pagar primas por algún tiempo. Sin embargo, si tu valor en efectivo no aumenta, es posible que debas pagar primas más altas para mantener la póliza vigente.

- Acreditación de intereses: las pólizas pueden ofrecer diferentes opciones para aumentar tu valor en efectivo, por lo que la tasa de acreditación depende de lo que elijas y del rendimiento de esas opciones. Un segmento fijo gana intereses a una tasa específica, que puede cambiar con las condiciones económicas. Un segmento indexado está vinculado al rendimiento de un índice de mercado, por lo general sujeto tanto a límites como a niveles.

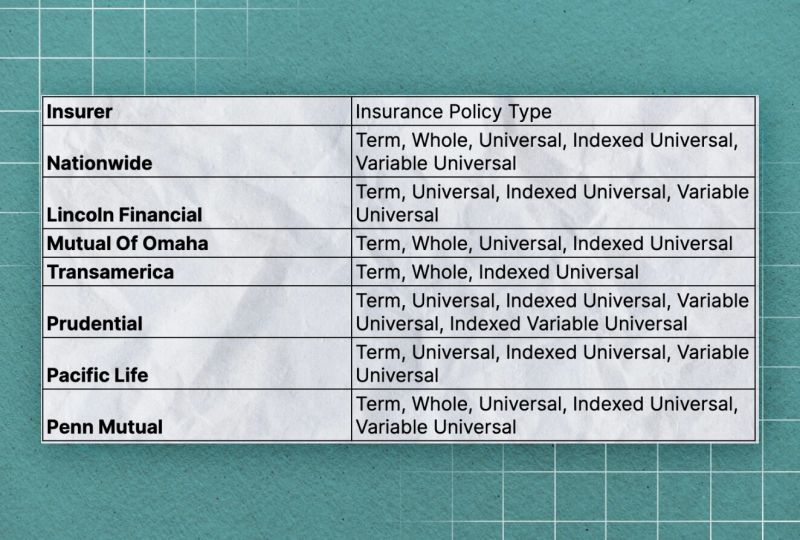

Las 7 mejores compañías de seguros de vida universales indexadas

A continuación mostramos una lista con las 7 principales compañías de seguros de vida que también admiten el seguro de vida universal indexado. Échale un vistazo para elegir tu empresa de confianza.

Preguntas Frecuentes

- ¿Cuánto dinero puedo poner en un IUL?

A diferencia de las cuentas de jubilación como un 401(k), las contribuciones a un seguro IUL son ilimitadas. Puedes invertir en tu contrato todo lo que quieras y ver cómo aumenta.

- ¿Cómo crece el dinero en un IUL?

Puedes aumentar el valor de tu IUL invirtiendo en el mercado de valores a través de un fondo indexado que sigue el SP 500 o el NASDAQ. En vez de depender solo de las tasas de ganancias que no son de capital, el crecimiento de una cuenta de índice de capital está vinculado al crecimiento de todo un mercado o segmento de mercado.

- ¿Se puede sacar dinero de un IUL?

El valor en efectivo de una póliza IUL se puede retirar en cualquier momento, sin embargo, hay circunstancias en las que hacerlo puede ser un hecho gravable.

- ¿Es mejor un IUL que un 401k?

El IUL, a diferencia de los 401(k) regulares, se financia con fondos no calificados, a veces conocidos como dinero después de impuestos. Esto significa que el dinero que inviertes en un plan IUL ya ha sido gravado y tus fondos no se cobrarán más.

Conclusión

Entre las opciones de seguro de vida variable, el seguro de vida universal indexado (indexed universal life) siempre ha sido una opción viable para las personas que buscan un seguro de vida permanente con un componente en efectivo que genere intereses y un beneficio por fallecimiento. Sin embargo, es más caro que el seguro de vida a término y su rendimiento depende del índice elegido.

Por lo tanto, es fundamental considerar detenidamente las ventajas y desventajas de las políticas de IUL y determinar si se alinean con tus objetivos financieros y tolerancia al riesgo.