¿Qué es la estrategia de la rueda en el trading?

Nov 23, 2023

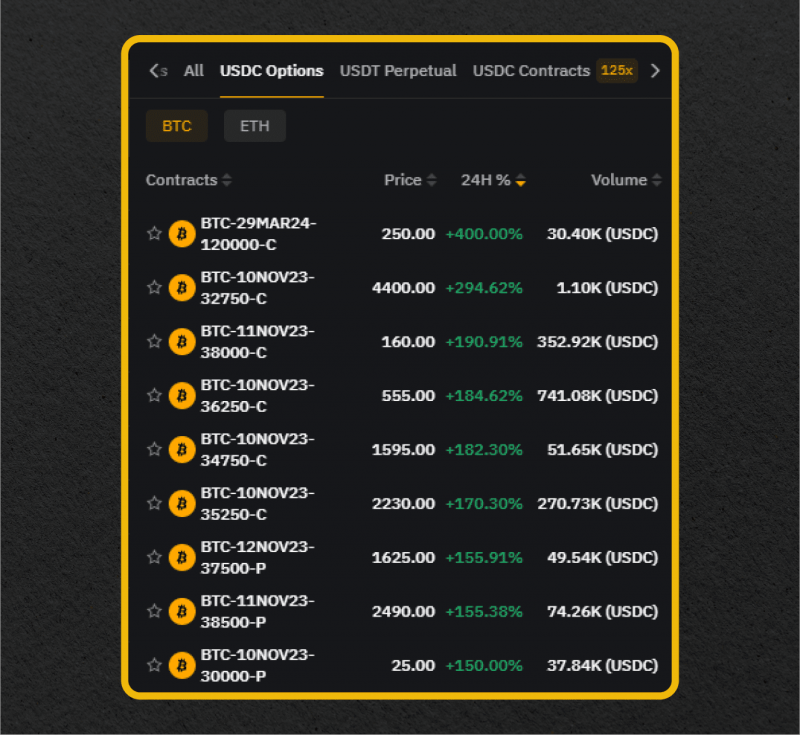

El trading de opciones se ha convertido en un método muy utilizado para negociar activos en diversos mercados, como el Forex, las acciones e incluso las criptomonedas. Según Bloomberg, los volúmenes de negociación de opciones han superado recientemente a los de futuros. A su vez, los operadores del mercado de opciones de BTC muestran una confianza inquebrantable, lo que demuestra la creciente popularidad de este tipo de contrato.

Entre las muchas estrategias utilizadas por los operadores de opciones y los inversores, hay una que destaca por su enfoque metódico y sus rendimientos constantes: la estrategia de la rueda con opciones. Esta técnica, concebida originalmente para el trading de acciones, se ha abierto camino en otros mercados, incluido el creciente mundo del trading de criptomonedas.

En este artículo, ahondaremos en los detalles de la estrategia de la rueda, revisando su configuración, ejecución, riesgos potenciales y recompensas.

Datos clave:

- La estrategia de la rueda se realiza con opciones, contratos financieros que permiten a los operadores beneficiarse de las variaciones del precio de un activo subyacente.

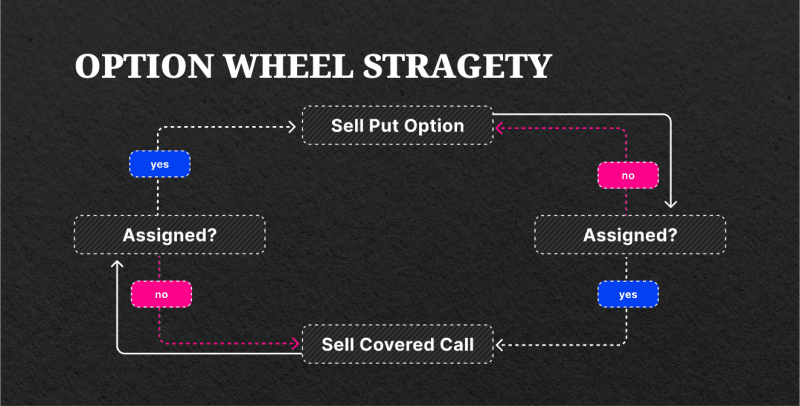

- La estrategia se basa en vender puts y calls y repetir el proceso, creando un ciclo.

- Al ejecutar esta estrategia, hay que elegir cuidadosamente los activos adecuados y seguir las recomendaciones y técnicas de gestión del riesgo.

Algunos aspectos fundamentales

Antes de adentrarnos en los detalles de la estrategia de trading de la rueda, veamos brevemente algunos aspectos esenciales.

¿Qué son las opciones?

En primer lugar, el enfoque de la “rueda” se sirve en gran medida de los contratos de opciones, instrumentos financieros que ofrecen a los operadores el derecho a comprar o vender un instrumento subyacente a un precio determinado dentro de un plazo concreto.

Los operadores de opciones suelen especular con el movimiento del precio de un activo subyacente sin poseerlo realmente. En pocas palabras, las opciones ofrecen a los operadores la posibilidad de “apostar” sobre si el precio de un activo subirá o bajará en un plazo determinado. El activo subyacente puede ser cualquier cosa, desde acciones, divisas, materias primas o criptomonedas.

Cuando se negocian opciones, hay que recordar dos términos cruciales:

- Precio de ejercicio: Es el precio al que el tenedor de la opción tiene derecho a comprar o vender el activo subyacente en una fecha de vencimiento determinada. El precio de ejercicio se determina al comprar la opción y no puede modificarse.

- Prima: Se refiere al coste de comprar un contrato de opciones.

Por ejemplo, si adquiere una opción para comprar Bitcoin a un precio de ejercicio de US$40.000 para la próxima semana con una prima de US$500, esto significa que tendrá derecho a comprar un Bitcoin por US$40.000 pagando US$500.

Puts y Calls

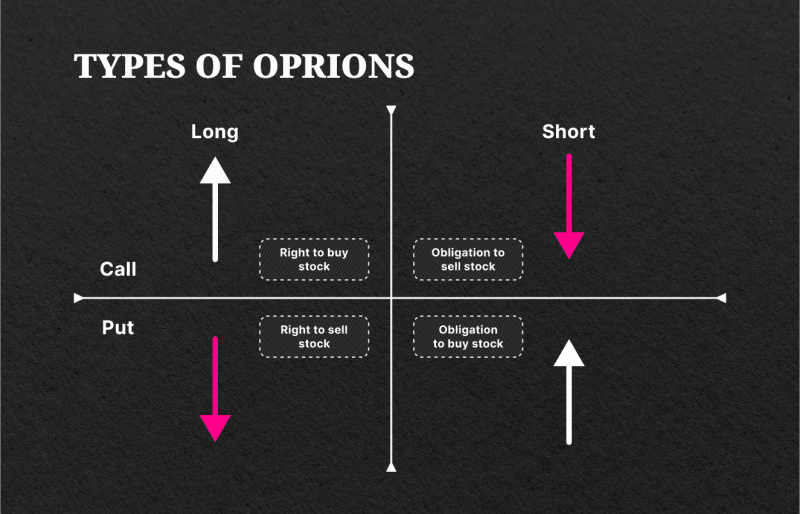

Todas las opciones pueden dividirse en dos grupos:

- Opciones Put: Proporcionan al inversor el derecho a vender el activo a un precio de ejercicio específico en un plazo determinado. Los operadores suelen utilizar opciones put cuando prevén que el precio de un activo va a bajar.

- Opciones Call: Proporcionan al titular el derecho a comprar ese activo a un precio establecido en un plazo determinado. En la mayoría de los casos, los operadores utilizan opciones call cuando creen que el precio de un activo va a subir.

Veamos un ejemplo:

Usted compra una opción call sobre la acción XYZ a US$100 con fecha de vencimiento dentro de dos semanas y una prima de US$5. Si el precio de la acción sube a US$110 dentro de ese plazo, puede ejercer su derecho a comprar la acción por US$100 y obtener un beneficio de US$5.

Ahora que tenemos una noción básica de las opciones, profundicemos en los detalles de la estrategia de trading de la rueda.

¿Qué es la estrategia de la rueda con opciones?

La estrategia de la rueda es una popular estrategia de trading con opciones que ofrece a los operadores la oportunidad de generar ingresos constantes al beneficiarse de la venta de opciones sobre activos en los que los operadores son alcistas.

La clave reside en las dos técnicas que combina: la venta de opciones put con garantía de efectivo y de opciones call cubiertas. Repetir estos pasos crea un ciclo, o “rueda”, que sigue generando ingresos a través de continuas operaciones.

Básicamente, todo el proceso se divide en tres pasos:

- Vender opciones put hasta su vencimiento

- Vender opciones call hasta su vencimiento

- Repetir el proceso

Es importante tener en cuenta que éste es sólo un ejemplo simplificado, y que hay muchas variables a considerar para ejecutar la estrategia con éxito, incluyendo la elección de las acciones e instrumentos adecuados, teniendo en cuenta los precios de ejercicio y evaluando las fechas de vencimiento.

Entonces, ¿cómo se opera con la estrategia de la rueda? Vayamos a los detalles.

Paso 1: Seleccione el activo de inversión adecuado

La estrategia de la rueda comienza con la elección de un activo de inversión: puede ser una acción, una criptomoneda o cualquier otro instrumento. Seleccione un activo estable y rentable que tenga potencial de crecimiento y, en el caso de las acciones, que pague dividendos, ya que estos factores contribuyen al éxito a largo plazo.

Además, es crucial asegurarse de que el activo seleccionado tenga una alta liquidez en opciones, lo que significa que se negocia activamente. Esto se traduce en unos diferenciales entre precios de compra y venta más estrechos y en una mejor cotización, lo que permite una gestión más eficaz de las posiciones.

A la hora de buscar las mejores acciones para la estrategia de la rueda, hay que tener en cuenta tres criterios clave. En primer lugar, la empresa debe tener un historial demostrado de beneficios. En segundo lugar, debe observarse un potencial de crecimiento moderado. En tercer lugar, la acción debe pagar normalmente dividendos y tener una baja relación precio/beneficios (P/E Ratio).

Dato rápido

El ratio Precio/Beneficios (PB) es una métrica utilizada para medir el precio de una acción en relación con los beneficios de la empresa. El ratio PB es un indicador importante de cómo valoran una empresa los inversores.

Lo mejor será identificar los activos que se encuentran actualmente en un rango lateral en un gráfico técnico. Esto significa que el activo ha estado cotizando dentro de un determinado rango de precios durante algún tiempo.

Paso 2: Venda opciones Put con garantía de efectivo

Tras seleccionar cuidadosamente un activo de inversión, el siguiente paso en la aplicación de la estrategia de la rueda consiste en vender opciones de venta out-of-the-money (OTM) con garantía de efectivo.

Este paso implica acordar la compra del activo a un precio de ejercicio específico si cae por debajo de un determinado nivel antes de que se alcance la fecha de vencimiento. A cambio, usted recibirá una prima del comprador.

Dato rápido

Una opción out-of-the-money es un tipo de contrato de derivados financieros en el que el precio actual de mercado del valor es inferior al precio de ejercicio de la opción.

Este paso requiere tener suficiente efectivo en su cuenta para cubrir el coste de comprar el activo subyacente si se le asigna. En otras palabras, debe disponer de fondos suficientes para comprar el activo al precio de ejercicio fijado.

Tras vender una opción put, ahora tendrá que observar el precio de la acción y esperar. Hay dos resultados posibles:

- El precio de las acciones se mantiene por encima del precio de ejercicio: En este caso, la opción de venta vence sin valor y usted se queda con la prima como beneficio. Esto le permite continuar el ciclo vendiendo otra opción put.

- El precio de las acciones cae por debajo del precio de ejercicio: Si esto ocurre, deberá comprar el activo subyacente al precio de ejercicio. Aunque esto pueda parecer intimidante, recuerde que usted entró en esta operación con la voluntad de comprar la acción a ese precio. Además, la prima recibida puede ayudar a compensar el coste de compra del activo.

¿Cómo elegir los puts adecuados para vender?

Si el objetivo es cobrar una prima y dejar que la opción venza sin valor, lo mejor es vender una opción put con un precio de ejercicio muy inferior al valor de mercado actual. Esto reduce las posibilidades de que la opción venza in-the-money. Sin embargo, esto también significa recibir una prima más baja por la opción.

Sin embargo, si el objetivo es adquirir el activo subyacente, es aconsejable elegir un precio de ejercicio más alto y cercano al valor actual de mercado. Esto ayuda a compensar la prima recibida con un posible descuento en la compra de la acción.

Paso 3: Venda opciones Call cubiertas

Tras adquirir con éxito el activo subyacente mediante una opción Put, puede avanzar al siguiente paso de la estrategia de trading de la rueda y vender opciones Call cubiertas.

Este paso consiste en vender el derecho a que otra persona compre sus acciones a un precio de ejercicio predeterminado, idealmente igual o superior a su precio de compra.

Al vender opciones call cubiertas, añade otro nivel de ingresos a su portafolio. Es esencial tener en cuenta que si el precio de la acción supera el precio de ejercicio de la opción call, estará obligado a vender la acción al precio predeterminado (por eso es aconsejable fijar un precio de ejercicio superior al precio de compra).

Hay dos resultados posibles en este paso:

- El precio de las acciones se mantiene por debajo del precio de ejercicio: en este caso, la opción call vencería sin valor, y usted puede conservar la prima como ingreso.

- El precio de las acciones supera el precio de ejercicio: en este caso tendrá que vender las acciones al precio de ejercicio predeterminado. Sin embargo, una vez completada esta operación, puede volver a empezar y vender otra opción put con garantía de efectivo para continuar con la estrategia de la rueda.

Debe mantener el activo subyacente mientras el contrato call en venta esté activo. El activo subyacente sirve de “cobertura” para la opción call de venta, garantizando que pueda cumplir sus obligaciones en caso de ejercicio.

Paso 4: Repita todo desde el inicio

Uno de los principales puntos fuertes de la estrategia de la rueda es su capacidad de repetirse una y otra vez. Esto significa que, independientemente de cómo resulte una operación concreta, puede seguir utilizando esta estrategia simplemente iniciando el proceso desde el principio.

Los ingresos constantes procedentes de primas y dividendos son una de las características más atractivas de la estrategia de trading de la rueda con opciones. Este flujo de efectivo constante puede ayudar a compensar las posibles caídas de los precios, lo que la convierte en una estrategia de riesgo-rentabilidad equilibrada y completa.

¿Qué hay que tener en cuenta al ejecutar la estrategia de la rueda?

Para aplicar con éxito la estrategia de trading de la rueda, los operadores deben tener en cuenta varios factores.

Contar con fondos suficientes en su cuenta de operaciones

El factor más crucial a la hora de aplicar la estrategia de la rueda es disponer de suficiente capital en su cuenta de trading. De este modo, podrá cubrir las posibles pérdidas si la opción vence in-the-money y se le asigna el valor subyacente. Esto permite que la estrategia tenga “garantía de efectivo”, lo que es esencial para una ejecución exitosa.

Confianza en el activo subyacente

Dado que existe la posibilidad de que se le asignen las acciones a través de la opción put, es crucial tener confianza en el activo subyacente y estar dispuesto a mantenerlo durante un periodo prolongado. Seleccione empresas en las que crea y con las que se sienta cómodo.

Escoja precios de ejecución adecuados

Al seleccionar los precios de ejercicio de las opciones, elija los que se ajusten a sus objetivos de inversión a largo plazo. Estos precios de ejercicio deben representar un nivel en el que se sienta cómodo manteniendo el activo subyacente durante un periodo de tiempo significativo.

Venda las opciones en un plazo adecuado

Elegir un buen periodo de tiempo para la venta de opciones es un componente fundamental de la estrategia de la rueda. Al vender opciones call con una fecha de vencimiento cercana a los 30-40 días, los operadores pueden sacar provecho del decaimiento temporal. Esto se debe a que las opciones tienden a perder valor a medida que se acercan a su vencimiento.

Ventajas y desventajas de la estrategia de la rueda

La estrategia de la rueda ofrece varias ventajas a los operadores de opciones:

- Ingresos constantes: Esta estrategia proporciona a los operadores unos ingresos constantes y previsibles a lo largo de todo el año.

- Bajo riesgo: La estrategia de la rueda se considera de bajo riesgo en comparación con otras. Sin embargo, el riesgo siempre existe, así que asegúrese de entender bien la estrategia antes de ponerla en práctica.

- Dividendos: Si se negocian acciones con dividendos, los operadores pueden mantener las acciones el tiempo suficiente para obtener los pagos de dividendos mientras aplican la estrategia de la rueda.

- Flexibilidad: La estrategia permite a los operadores ajustar sus posiciones y precios de ejercicio en función de las condiciones del mercado, la volatilidad y su propia tolerancia al riesgo.

A pesar de sus ventajas, la estrategia de la rueda también tiene algunas desventajas:

- Pérdidas potenciales: Aunque la estrategia pretende reducir las pérdidas en comparación con la simple compra de acciones, sigue existiendo la posibilidad de sufrir pérdidas si las condiciones del mercado son desfavorables o se producen acontecimientos inesperados.

- Periodos de tenencia: Los operadores que apliquen la estrategia de la rueda deben estar preparados para periodos de tenencia potencialmente largos si el precio de las acciones baja. Esto requiere paciencia y confianza en los activos subyacentes.

- Beneficios limitados: La estrategia de la rueda se centra principalmente en generar ingresos y reducir los costes base. Aunque existe potencial de revalorización del capital, la estrategia puede no maximizar los beneficios en los mercados alcistas.

Gestión de riesgos en la estrategia de trading de la rueda

La estrategia de la rueda, como cualquier otra estrategia de inversión, no es ajena a los riesgos. Por ello, los operadores deben ser conscientes de estos y gestionarlos en consecuencia.

Selección de activos

Uno de los factores más importantes de la estrategia de la rueda es la selección de valores. Los operadores deben buscar valores o ETFs con sólidos fundamentales, un historial de crecimiento a largo plazo y un rendimiento futuro esperado. Los mejores ETFs para la estrategia de la rueda suelen ser índices populares y grandes nombres con grandes activos bajo gestión. Estos índices suelen tener menor volatilidad, pagan dividendos y tienen un historial de crecimiento constante.

Gestión del riesgo

Los operadores deben tener una idea clara de su tolerancia al riesgo y seleccionar los precios de ejercicio y las primas en función de su comodidad. Es importante ser realista y no dejarse llevar por primas elevadas, ya que también pueden aumentar el riesgo.

Monitoreo constante y ajustes

Como ocurre con cualquier estrategia de inversión, es necesario realizar un seguimiento y un ajuste constantes al aplicar la estrategia de la rueda. Los operadores deben vigilar de cerca sus posiciones y estar preparados para realizar cambios si cambian las condiciones del mercado o el rendimiento de los valores individuales. Esto podría incluir la cancelación de contratos de opciones, el ajuste de los precios de ejercicio o incluso el cierre total de las posiciones.

Palabras finales

La estrategia de trading de la rueda es un enfoque sistemático y metódico del trading de opciones que ofrece ingresos constantes y una posible revalorización del capital. Aunque la estrategia requiere una cuidadosa selección de valores, gestión del riesgo y paciencia, puede proporcionar rendimientos constantes y superar a las simples estrategias de comprar y mantener.

Descargo de responsabilidad: Esto no es asesoramiento financiero y no debe tomarse como tal. Las operaciones con opciones conllevan riesgos, por lo que los inversores deben investigar a fondo y consultar con un asesor financiero antes de poner en práctica cualquier estrategia.

Preguntas frecuentes

¿Cuál es el mejor momento para utilizar la estrategia de la rueda?

La estrategia de la rueda es una gran herramienta cuando el mercado presenta una tendencia lateral con amplios rangos de negociación. Esto significa que el precio de un activo se mueve dentro de un rango relativamente estrecho y no muestra una dirección clara. En tales escenarios, resulta más fácil identificar los niveles críticos de soporte y resistencia esenciales para ejecutar con éxito la estrategia de la rueda.

¿Es posible aplicar la estrategia de la rueda en mercados bajistas?

Sí, la estrategia de la rueda también puede utilizarse en mercados bajistas. Esta estrategia suele verse favorecida durante los mercados bajistas, ya que permite a los inversores generar ingresos a través de las primas de las opciones mientras esperan a que se recuperen los precios de las acciones.

¿Qué es mejor: la estrategia de la rueda o la de comprar y mantener (buy and hold)?

La respuesta depende de factores como las condiciones del mercado, la tolerancia al riesgo y otros. Cuando se ejecuta correctamente, la estrategia de la rueda con opciones puede producir rendimientos superiores a los de una estrategia tradicional de comprar y mantener. Sin embargo, a veces puede ser más rentable limitarse a mantener las inversiones.

¿Puede utilizarse la estrategia de la rueda con cualquier activo?

La estrategia de la rueda puede utilizarse con muchos activos, como acciones, ETFs e incluso materias primas. Sin embargo, funciona mejor con activos estables o moderadamente volátiles que cuenten con mercados de opciones líquidos.

¿Cuán riesgosas son las opciones?

Las opciones pueden ser riesgosas si no se utilizan correctamente. Sin embargo, con la investigación y las estrategias de gestión del riesgo adecuadas, el trading de opciones puede ser igual de arriesgado que el de acciones o bonos. Todo depende del nivel de conocimientos y experiencia del operador.