¿Qué es el sistema bancario SWIFT?

July 13, 2023

Si alguna vez has recibido o enviado dinero a un destino más allá de las fronteras de tu país de origen, es probable que te hayas encontrado con el sistema bancario SWIFT. Este silencioso gigante en el contexto de las finanzas internacionales tiene un papel fundamental por su capacidad para transferir dinero sin problemas en todo el mundo, usualmente en cuestión de horas.

Entonces, ¿qué es sistema SWIFT exactamente y cómo funciona su magia?

Aspectos clave

- SWIFT es un sistema de mensajería que facilita la comunicación global y la transferencia de dinero segura entre los bancos miembros y las instituciones financieras.

- El sistema SWIFT transmite la información de pago entre el remitente y los bancos destinatarios, lo que garantiza que los fondos se transferirán según las instrucciones dadas.

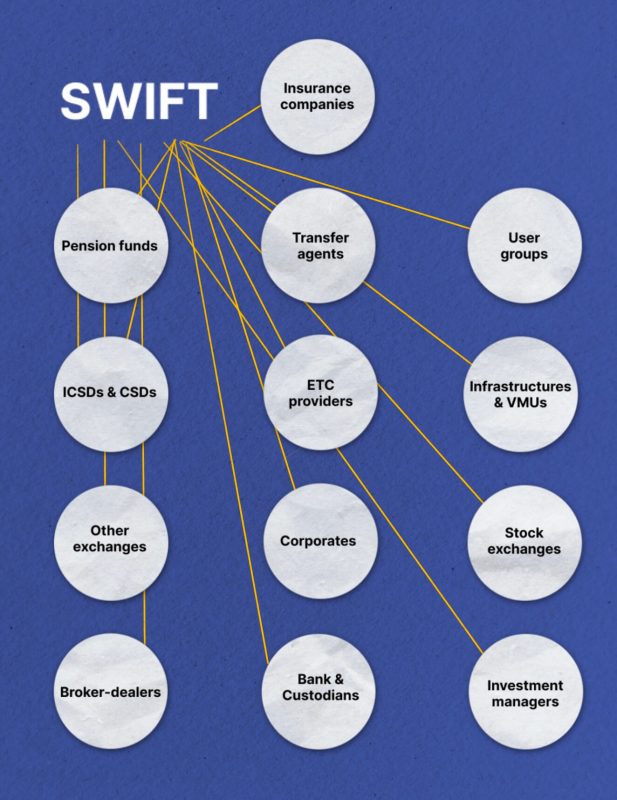

- SWIFT se usa ampliamente en la industria financiera global, con más de 11,000 instituciones miembros en más de 200 países, que gestionan a diario millones de mensajes.

- SWIFT se enfrenta desafíos que se pueden mejorar con la tecnología blockchain, la cual tiene el potencial de mejorar la seguridad, la eficiencia y la rentabilidad del sistema bancario.

Información de SWIFT, la columna vertebral de los pagos internacionales

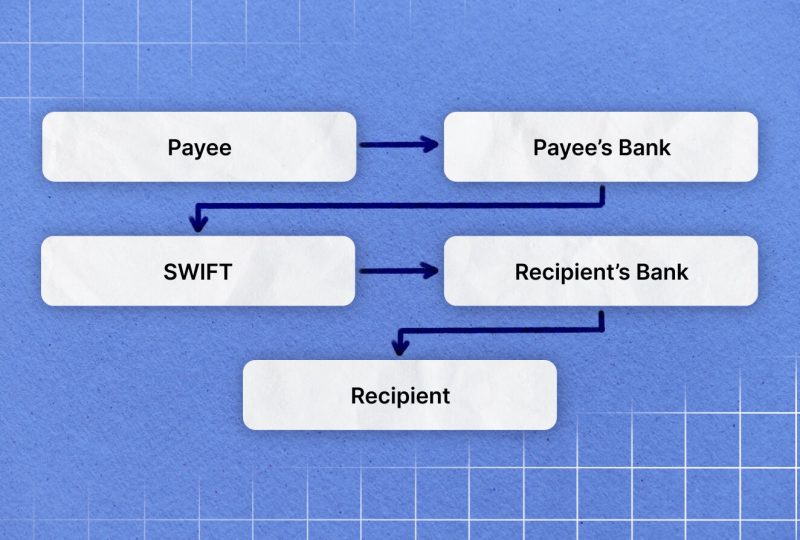

El sistema SWIFT (Society for Worldwide Interbank Financial Telecommunication) o Sociedad para las Telecomunicaciones Financieras Interbancarias Mundiales, al principio puede parecerte un sistema bancario o una institución financiera, pero no es el caso. En realidad, SWIFT no está directamente involucrado en la transferencia de dinero, pero es un conducto fundamental para los mensajes financieros.

Podemos considerar a SWIFT como un facilitador o enlace que rige la logística de las transferencias de dinero entre sus bancos e instituciones financieras miembros. Opera una red de mensajería global, un medio de comunicación que prepara el escenario para el movimiento real de fondos.

Esto esencialmente crea una red de pago internacional que permite a las personas y empresas realizar o recibir pagos electrónicamente o a través de tarjetas, independientemente de las instituciones financieras a las que estén afiliados el pagador y el beneficiario. Al unirse, los miembros deben pagar una tarifa inicial junto con cargos anuales continuos, determinados por su clasificación dentro de la red.

En cuanto a su escala y alcance, la influencia de SWIFT en la infraestructura financiera global no se puede subestimar. Solo las estadísticas de 2022 hablan por sí mismas: más de 11,000 miembros de SWIFT de todo el mundo intercambiaron a diario un promedio asombroso de 35 millones de mensajes a través de esta red.

¿Quién es el dueño de SWIFT?

En términos de propiedad, El sistema SWIFT no pertenece a ninguna entidad u organización, sino que opera como una cooperativa de propiedad colectiva de sus miembros, con accionistas que suman aproximadamente 3,500 instituciones miembros en todo el mundo.

Con sede en la ciudad de La Hulpe en Bélgica, las operaciones de SWIFT están sujetas a la supervisión de un prestigioso grupo de autoridades financieras: los bancos centrales de los países del G10, el Banco Central Europeo y el Banco Nacional de Bélgica.

La cooperativa SWIFT está dirigida por una junta directiva de 25 miembros elegida democráticamente por sus accionistas. Esta junta tiene responsabilidades fundamentales que aseguran el buen funcionamiento del sistema SWIFT o swift system.

Historia de SWIFT y el mundo previo

El origen de SWIFT se remonta a cuando el mundo de las finanzas internacionales se enfrentó a Telex, uno de los primeros sistemas de mensajería para instituciones financieras que dejaba mucho que desear. Conocido por ser torpe, lento y propenso a errores, Telex estaba lejos de ser ideal para el rápido ritmo del sector financiero.

En respuesta a esta necesidad de un sistema más eficiente y confiable, SWIFT nació en Bruselas en 1973. Inicialmente, la cooperativa se formó con 239 instituciones financieras de 15 países, un testimonio del reconocimiento inmediato de su potencial. En cuatro años, este número casi se duplicó, con 518 instituciones de 22 países convirtiéndose en parte de la red SWIFT.

Y si avanzamos rápidamente hasta el presente, SWIFT cuenta con una red de más de 11,000 instituciones bancarias repartidas en más de 200 países y facilita 150 billones de dólares en transacciones cada año.

¿Cómo funciona el sistema de mensajería SWIFT?

La esencia de una transferencia SWIFT radica en transmitir información de pago importante desde el banco del remitente al banco del beneficiario. Actúa como intermediario internacional, agilizando la comunicación bancaria a través de las fronteras.

La mecánica de este proceso implica el uso de cuentas nostro o vostro, que actúan como un libro de registro de la información de las transacciones. Esto permite que las transacciones se procesen de manera eficiente, incluso cuando el cliente y el proveedor están afiliados a bancos diferentes.

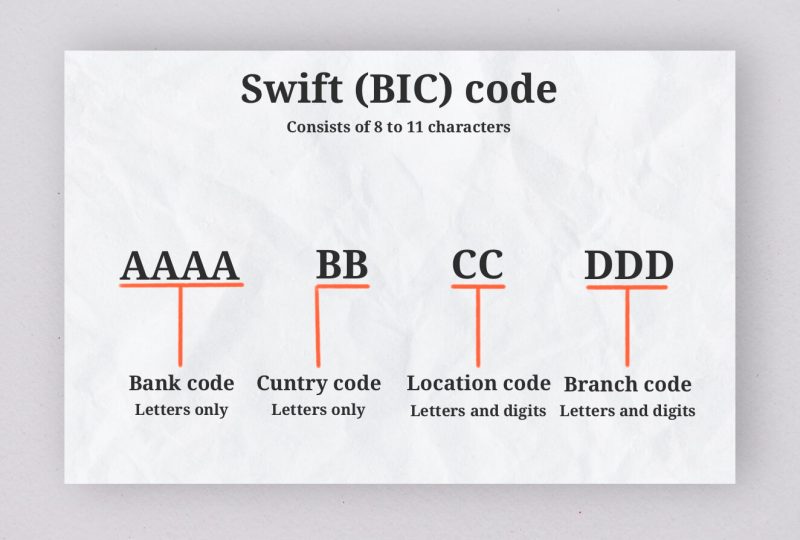

SWIFT asigna a cada institución miembro un identificador único conocido como código de identificación bancaria (BIC), que tiene 8 u 11 caracteres. A veces denominado código SWIFT o SWIFT ID, el BIC proporciona una identificación estandarizada del banco.

Este método de codificación sistemática garantiza una identificación precisa y eficiente de las instituciones financieras dentro de la red SWIFT, lo que facilita unas transacciones internacionales fluidas.

Descripción general de los servicios SWIFT

El sistema SWIFT o swift system facilita diferentes servicios diseñados para garantizar transacciones comerciales eficientes y precisas. A continuación mostramos una lista con algunos de los principales servicios de SWIFT.

Soluciones de mensajería, conectividad y software

Básicamente, el negocio principal de SWIFT es proporcionar una red segura, confiable y escalable, para intercambiar mensajes financieros sin inconvenientes. Con este fin, ofrece una amplia gama de productos y servicios, incluidos varios centros de mensajería, software y conexiones de red, todos ellos destinados a permitir que los clientes envíen y reciban mensajes transaccionales de manera eficaz.

Estas herramientas forman la columna vertebral de las operaciones SWIFT, facilitando unas comunicaciones financieras globales con una eficiencia y confiabilidad incomparables.

Aplicaciones

La red SWIFT abre el acceso a muchas aplicaciones para diferentes necesidades transaccionales, incluyendo: la comparación en tiempo real de las instrucciones relacionadas con transacciones de tesorería y Forex, la infraestructura del mercado bancario que procesa las instrucciones de pago interbancarias y una infraestructura del mercado de valores diseñada para la ejecución de instrucciones de compensación y liquidación relacionadas con transacciones de pagos, valores, divisas y derivados.

Inteligencia empresarial

Durante los últimos años, SWIFT ha enriquecido aún más su cartera de servicios con la introducción de paneles de inteligencia comercial y herramientas de generación de informes. Estas funciones ofrecen a los clientes una perspectiva de seguimiento dinámica y en tiempo real, lo que les permite observar de cerca la actividad de la mensajería y conseguir informes detallados. Los clientes pueden personalizar estos informes en función de criterios específicos, como la región, el país o el tipo de mensaje, lo que permite un análisis y una perspectiva más enfocada.

Servicios de cumplimiento

El sistema SWIFT ofrece varios servicios en esta área, reconociendo la gran importancia de cumplir contra los delitos financieros. Estos servicios incluyen utilidades y herramientas de informes para procedimientos Know Your Customer, sanciones y medidas contra el lavado de dinero (AML). Estos servicios son fundamentales para mantener la integridad y legalidad de las transacciones a través de la red SWIFT.

¿Cómo enviar dinero con SWIFT?

Si alguna vez necesitas enviar dinero internacionalmente, tal vez para ayudar a familiares o amigos que están en el extranjero, realizar el pago de un alquiler de vacaciones, cubrir las tasas de matrícula o adquirir bienes o servicios, SWIFT es tu sistema de referencia. Básicamente, enviar dinero a través de SWIFT significa realizar una transferencia bancaria. Fíjate en esta guía paso a paso para aprender cómo hacerlo.

Para empezar, asegúrate de tener toda la información necesaria a mano:

- El nombre, dirección, país y código de ruta del banco o institución financiera del destinatario.

- El nombre legal completo, la dirección actual y el número de cuenta del destinatario.

- El código SWIFT de la cuenta bancaria del destinatario.

- Tu identificación oficial emitida por el gobierno.

- El propósito específico del envío de los fondos.

- Cualquier documentación o información adicional que determine tu entidad bancaria.

Una vez que hayas recopilado toda la información necesaria, visita tu banco de manera física o inicia sesión en el sistema de banca online de tu entidad para iniciar una transferencia bancaria internacional. Antes de continuar, asegúrate de comprender claramente todas las tarifas y los límites asociados con el envío de dinero al extranjero.

Durante el proceso, probablemente tendrás que especificar el país de destino, la moneda que deseas utilizar para la transacción y otra información recopilada en el paso inicial.

Una vez que hayas completado y confirmado toda la información, envía el dinero a través de SWIFT desde tu banco. Recuerda que siempre debes mantener un registro de la transacción para tener la referencia en el futuro.

Si recibes una transacción SWIFT, asegúrate de proporcionar el número SWIFT de tu banco al remitente. Ten en cuenta que el número SWIFT específico que deberás proporcionar puede variar dependiendo de si recibes fondos en dólares estadounidenses o en otra moneda.

Comprensión del modelo comercial SWIFT

Hasta ahora, hemos hablado sobre el funcionamiento y la funcionalidad de SWIFT, y su papel para facilitar el movimiento fluido de dinero a nivel mundial. Pero quizás te preguntes, ¿cómo genera ingresos SWIFT?

Como organización cooperativa, SWIFT es propiedad de sus miembros, entre los que se incluyen predominantemente bancos, casas de corretaje, servicios de cambio de divisas (exchange) y otras instituciones financieras. Estos miembros deben pagar una cuota de suscripción anual para ser parte de la red SWIFT.

Además de las tarifas anuales, SWIFT también cobra por los mensajes seguros que transmite para facilitar las transacciones financieras. El precio de estos mensajes varía según factores como el tipo y la duración del mensaje, así como la naturaleza de la relación de SWIFT con la institución de envío.

Como cliente, si tu banco es miembro de la red SWIFT, puedes utilizarla para transmitir instrucciones de pago de forma segura y mover tu dinero de un lugar a otro. Sin embargo, los costos asociados con el uso de SWIFT generalmente se cargan al consumidor. Esto generalmente se refleja en las tarifas que se aplican cuando realizas una transferencia internacional.

Comisiones de pago de SWIFT

Al realizar un pago SWIFT, debes anticipar dos categorías de comisiones.

En primer lugar, están las comisiones de transacción. Un mensaje SWIFT no siempre sigue una ruta directa desde el banco del remitente hasta el banco del destinatario. A veces puede pasar por bancos intermediarios antes de llegar finalmente a su destino, y cada uno de estos bancos podría imponer una comisión de gestión por sus servicios. Tu banco puede imponer una comisión fija u optar por una tarifa variable para adaptarse a estas comisiones. Como la red de pago SWIFT opera a nivel internacional, no hay una tabla de comisiones estandarizada. Por lo tanto, es aconsejable consultar estos costos de antemano.

En segundo lugar, hay comisiones de cambio de moneda extranjera. Se aplicará una comisión de cambio de moneda extranjera si tu transferencia requiere un cambio de moneda. Esta tarifa depende de la tasa interbancaria (la tasa que usan los bancos cuando intercambian divisas entre ellos) y las tarifas FX que el banco impone a sus clientes. Los bancos pueden cobrar hasta el 5% del monto de la transacción como comisiones FX, por lo que es fundamental investigar las comisiones de tu banco antes de realizar la transferencia. Podría haber un método más económico para enviar tu dinero.

Al ejecutar transacciones financieras internacionales, es fundamental comprender cómo se asignan estas comisiones para garantizar que tu destinatario reciba la cantidad correcta. Los bancos ofrecen opciones para designar si estas comisiones corren a cargo del remitente, el destinatario o se comparten entre ambas partes. Tú y tu destinatario deben acordar el mejor método para gestionar estas tarifas antes de iniciar el pago.

¿A qué desafíos se enfrenta SWIFT?

A pesar de su papel fundamental en las finanzas globales, SWIFT se enfrenta a varios problemas importantes. Veámoslos a continuación.

Riesgos de seguridad en línea

SWIFT administra datos confidenciales y dinero, lo que lo convierte en un gran objetivo para los delincuentes en línea. Una de sus principales debilidades radica en el proceso de verificar quién está usando el sistema. Si un ciberdelincuente obtiene los datos de inicio de sesión de un trabajador bancario, puede hacer transacciones que lo beneficien porque el sistema no cuenta con controles adicionales.

Un caso de 2018 muestra este problema. Algunos trabajadores de nivel inferior de Punjab National Bank en la India comenzaron a usar SWIFT para enviar mensajes que no fueron rastreados por el sistema del banco. Durante varios años, esta actividad pasó desapercibida, lo que generó una gran pérdida de 1.8 billones de dólares. En otros casos, los delincuentes robaron millones de dólares a través de SWIFT de bancos en Rusia y Bangladesh.

SWIFT no se hace responsable de estos problemas. Se enfoca en mantener seguros sus propios sistemas y dice que son los propios bancos quienes deben controlar quién tiene acceso al sistema. En 2017, SWIFT elaboró una lista de reglas de seguridad que los bancos deben seguir, pero los propios bancos pueden decidir si desean seguirlas o no.

No hay suficiente automatización

A medida que el mundo de las finanzas se vuelve más complicado, los clientes quieren procesos más automatizados para gestionar un gran número de transacciones. Pero SWIFT, construido durante muchos años, utiliza mucha tecnología antigua y tiene dificultades para incluir más automatización. Este cambio sería costoso y podría complicar aún más el sistema.

Problemas con las conexiones

Aunque SWIFT casi siempre garantiza que los mensajes llegarán, el cliente es responsable de configurar una conexión segura entre sus sistemas y la red SWIFT. Este proceso puede llevar mucho tiempo, dinero y esfuerzo. Además, cada conexión es única porque cada negocio, país y banco tiene necesidades y reglas diferentes. Esto significa que si una parte de la conexión a SWIFT deja de funcionar, toda la conexión puede fallar.

Dadas estas dificultades, ¿llegó la hora de un sistema nuevo?

¿El blockchain reemplazará a SWIFT?

Los desafíos a los que se enfrenta el sistema SWIFT han provocado una búsqueda de soluciones innovadoras, y la tecnología blockchain ha aparecido como una solución con muchas expectativas. En 2017, SWIFT comenzó a explorar con el blockchain, pero desde entonces no hemos escuchado mucho sobre su progreso.

Sin embargo, otros participantes de la industria financiera, como JP Morgan, han estado buscando activamente soluciones basadas en el blockchain. A pesar de los problemas legales de Ripple, han ofrecido servicios de contabilidad distribuida a varias instituciones financieras.

El blockchain ofrece algunas posibilidades interesantes. Una ventaja clave es eliminar al intermediario. En vez de depender de una sola empresa como SWIFT, el blockchain permite que los bancos se comuniquen directamente entre sí. Este enfoque aumenta la seguridad al eliminar posibles vulnerabilidades. En cambio, la red se basa en un sistema descentralizado de nodos, lo que la hace más resistente.

Otro beneficio importante del blockchain es la visibilidad y la eficiencia mejoradas. Con un blockchain ledger, las organizaciones pueden realizar un seguimiento del progreso de sus transacciones internacionales y comunicaciones en tiempo real. Esta transparencia agiliza los procesos y genera confianza entre las partes involucradas.

Además, mantener varios ledgers o libro mayor es costoso y complejo para los bancos. Un ledger compartido entre todos los bancos reduciría los costos y facilitaría el cumplimiento de regulaciones como los requisitos contra el lavado de dinero y KYC. Es una situación en la que todos salen ganando.

Conclusión

Desde su formación, el sistema SWIFT ha sido fundamental para el buen funcionamiento de las telecomunicaciones financieras interbancarias en todo el mundo. Sin embargo, la introducción de la tecnología blockchain ha abierto oportunidades nuevas. Aunque es posible que el blockchain no pueda reemplazar completamente a SWIFT, tiene el potencial de mejorarlo significativamente y revolucionar el sistema financiero actual.

El futuro nos depara una mayor eficiencia, seguridad y rentabilidad en las operaciones bancarias. Estamos al borde de una era emocionante, en la que la tecnología blockchain podría establecer estándares nuevos en el mundo de las finanzas; por lo tanto, es fundamental que nos mantengamos informados y comprometidos.

FAQ

¿Qué es el sistema SWIFT banking y para qué sirve?

El SWIFT banking es un sistema de mensajería global que facilita transferencias de dinero seguras entre bancos e instituciones financieras en todo el mundo. Aunque no transfiere dinero directamente, envía la información necesaria para que las transacciones internacionales se procesen de manera rápida y eficiente.

¿Cómo funciona el SWIFT banking en una transferencia internacional?

El SWIFT banking utiliza un código único, conocido como código SWIFT o BIC, que identifica a las instituciones financieras involucradas. Este código permite que el sistema transmita mensajes con instrucciones de pago, conectando bancos remitentes y destinatarios, incluso si están en diferentes países.

¿Qué desafíos enfrenta actualmente el SWIFT banking?

El SWIFT banking enfrenta problemas como riesgos de seguridad cibernética, falta de automatización y costos elevados para establecer conexiones seguras. Además, la tecnología blockchain surge como una alternativa potencial que podría mejorar su eficiencia y seguridad.