¿Qué es el Spread Trading y Cómo Funciona?

Mar 28, 2024

A día de hoy, cualquier negocio puede estar en riesgo y terminar siendo un fracaso y quebrando si no implementan los métodos adecuados de gestión de riesgos. Las personas que trabajan en el sector financiero deben prestar mucha atención a este asunto.

Usualmente, las instituciones y los traders experimentados recurren a estrategias sofisticadas en el ámbito fiscal moderno, donde el control del riesgo es imprescindible. Una de esas estrategias que ha ganado importancia es el spread trading o trading con diferenciales. Pero, ¿qué es en realidad el trading con spread y en qué se diferencia de los enfoques de trading tradicionales?

Aspectos Clave:

- El spread trading implica comprar y vender valores o derivados simultáneamente y relacionados, para aprovechar las diferencias de precios, llamadas diferenciales.

- Hay varios tipos de trading de diferenciales, incluyendo diferenciales de oferta y demanda, cero, calendario, entre mercados, entre productos básicos y de opciones.

- El trading con diferenciales ofrece supervisión reducida, trading programático y ventajas de eficiencia de márgenes.

Funcionamiento de las Operaciones con Diferenciales

El spread trading es una estrategia testada que se usa en los mercados financieros. Implica la compra y venta simultánea de dos valores o derivados relacionados. La estrategia tiene como objetivo beneficiarse de la diferencia en los precios de compra y venta entre los dos instrumentos, conocida como spread o diferencial.

En trading, el spread o diferencial hace referencia a la diferencia entre los precios de dos activos relacionados. Esta diferencia puede manifestarse de varias formas dependiendo del tipo de activos que se estén negociando:

Diferencial de precios: es el tipo de spread más común. Se trata de la diferencia de precios entre dos activos similares, como acciones, materias primas o divisas. Por ejemplo, si el precio de oferta de una acción es 10$ y el precio de venta es 10,05$, el diferencial es 0,05$.

Diferencial de rendimiento: en el trading de bonos, los diferenciales de rendimiento hacen referencia a la diferencia en los rendimientos entre dos bonos con vencimientos similares, pero con diferentes calificaciones crediticias o niveles de riesgo. Por ejemplo, el diferencial de rendimiento entre un bono corporativo y un bono gubernamental con el mismo vencimiento refleja el rendimiento adicional que los inversores exigen por mantener el bono corporativo con más riesgos.

Tipos de Spread Trading más Populares

Las operaciones con diferenciales abarcan varias formas, cada una diseñada para adaptarse a diferentes condiciones del mercado y preferencias de los traders. Como por ejemplo:

Estrategias de Trading con Diferencial de Oferta y Demanda

El diferencial entre la oferta y la demanda es un concepto fundamental en los mercados financieros. Representa la diferencia entre el precio más alto que un comprador está dispuesto a pagar (el precio de oferta) y el precio más bajo que un vendedor está dispuesto a aceptar (el precio de venta) por un valor o activo. El diferencial entre oferta y demanda se calcula como la diferencia entre los precios de oferta y demanda. Refleja la liquidez y la actividad de trading en el mercado, con diferenciales más estrechos que generalmente indican una mayor liquidez y condiciones de trading más estrictas.

Trading con Diferencial Cero

El trading con diferencial cero hace referencia a un entorno de spread trading en el que el diferencial entre oferta y demanda para un activo en particular es mínimo o inexistente. En tal escenario, el precio de oferta y el precio de venta son básicamente los mismos, lo que no genera diferencia entre los precios de compra y venta.

Como no hay un spread entre los precios de oferta y demanda, los traders pueden ejecutar operaciones sin incurrir en costos de transacción. Esto podría generar una mayor rentabilidad para los traders, ya que pueden comprar y vender activos al mismo precio.

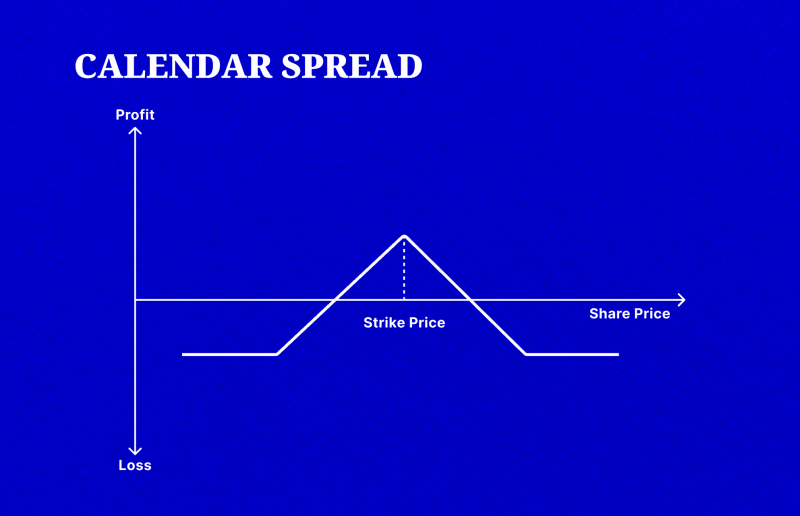

Operaciones con Diferencial de Calendario

Esto implica negociar contratos con diferentes fechas de vencimiento sobre el mismo activo subyacente. Por ejemplo, en el trading de materias primas, un trader podría comprar un contrato de futuros de oro que vence en tres meses y al mismo tiempo vender un contrato de futuros de oro que vence en seis meses.

Versión de Diferencial entre Mercados

El diferencial entre mercados implica la negociación de activos relacionados en diferentes mercados. Por ejemplo, un trader podría comprar y vender simultáneamente contratos de futuros sobre dos índices bursátiles diferentes, como S&P 500 y NASDAQ, anticipando que la relación de precios entre los dos índices se estrechará o ampliará.

Diferenciales entre Productos

Esta estrategia de spread trading implica comercializar productos relacionados en diferentes mercados. Por ejemplo, un trader podría comprar futuros de petróleo crudo y vender simultáneamente futuros de gas natural si cree que el diferencial entre los precios de ejercicio del petróleo crudo y el gas natural cambiará.

Diferenciales de Opciones

Esta estrategia de spread trading implica negociar contratos de opciones, los cuales otorgan al titular el derecho de comprar o vender un activo subyacente a un precio predeterminado. Los spreads de opciones se pueden construir utilizando diferentes combinaciones de contratos de opciones, como diferenciales verticales, diferenciales horizontales y diferenciales diagonales.

Dato Importante:

Cada transacción en una operación spread se conoce como “tramo”. La idea detrás del trading de diferenciales es beneficiarse de la diferencia entre los dos tramos.

Beneficios Excepcionales

El spread trading ofrece varias ventajas, lo que hace que sea una propuesta atractiva tanto para traders institucionales como individuales:

Seguimiento reducido: a diferencia del trading tradicional, el spread trading requiere menos monitoreo, lo que permite a los traders adoptar un enfoque a más largo plazo sin un escrutinio constante.

Trading programático: los traders institucionales utilizan la tecnología computacional para identificar y aprovechar rápidamente oportunidades de diferencial, logrando una ventaja en el mercado.

Eficiencia de márgenes: las operaciones con diferenciales suelen requerir márgenes más bajos que las operaciones convencionales, lo que permite a los traders implementar posiciones más grandes y al mismo tiempo conservar el capital.

Gestión de riesgos: con spreads y patrones históricos bien definidos, el trading de diferencial facilita una evaluación de riesgos más precisa, lo que hace que sea adecuado para traders conservadores y principiantes.

Resiliencia a la volatilidad del mercado: en mercados volátiles, donde abundan las fluctuaciones de precios, el trading de diferenciales ofrece una alternativa más estable, minimizando la exposición a movimientos repentinos del mercado.

Oportunidades de arbitraje: a menudo, el spread trading ofrece oportunidades de arbitraje, aunque con distintos grados de riesgo. El arbitraje implica capitalizar los diferenciales de precios entre los mercados para asegurar ganancias sin riesgo. Por ejemplo, el arbitraje de futuros en efectivo permite a los traders aprovechar las disparidades de precios entre las acciones en efectivo y los contratos de futuros correspondientes, asegurando ganancias sin asumir los riesgos del mercado.

Riesgos y Desafíos

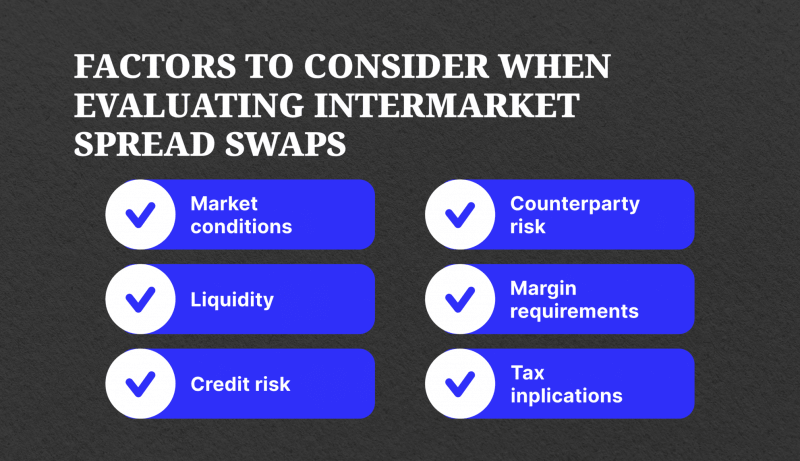

Aunque el trading con diferenciales ofrece varias ventajas, también implica ciertos riesgos y desafíos que los traders deben tener en cuenta. A continuación mostramos algunos de los riesgos y desafíos clave relacionados con el spread trading:

- El trading de diferenciales implica la ejecución de múltiples operaciones a la vez o que ocurren rápidamente. Esto aumenta el riesgo de slippage o deslizamiento, donde el precio de ejecución difiere del precio esperado, especialmente en mercados de rápido movimiento o activos ilíquidos.

- El trading spread está sujeto al riesgo del mercado, incluyendo los movimientos de precios en los activos subyacentes. Si bien las estrategias de diferencial tienen como objetivo beneficiarse de los movimientos de precios relativos entre activos relacionados, los movimientos adversos en uno o ambos activos pueden generar pérdidas.

- El trading de diferenciales se basa en que la relación histórica entre dos activos se mantiene estable a lo largo del tiempo. Sin embargo, las correlaciones entre activos pueden cambiar debido a cambios en la dinámica del mercado, factores económicos u otros eventos externos.

- El trading de activos o mercados ilíquidos puede plantear riesgos de liquidez para los traders de diferenciales. La baja liquidez puede provocar diferenciales entre oferta y demanda más amplios, mayor volatilidad de los precios y dificultad para ejecutar operaciones a los precios deseados.

- El spread trading suele implicar posiciones apalancadas que magnifican tanto las ganancias como las pérdidas. Si el mercado se mueve en contra de la posición de un trader, es posible que deba depositar un margen adicional para mantener sus posiciones. El incumplimiento de los requisitos de margen puede dar lugar a llamadas de margen, lo que obligará a los traders a liquidar sus posiciones a precios desfavorables.

- A menudo, el trading de diferenciales implica la negociación de contratos de derivados, como futuros u opciones, que se negocian en exchanges o en el mercado extrabursátil (OTC). Cuando la contraparte no cumple con sus obligaciones contractuales, los traders están expuestos al riesgo de contraparte. Este riesgo puede aparecer por impagos, quiebras o fallos operativos de las contrapartes.

- Algunas estrategias de trading de diferenciales se basan en modelos o algoritmos cuantitativos. Sin embargo, estos modelos pueden basarse en datos históricos o suposiciones que no reflejan con precisión las condiciones futuras del mercado. Los traders se enfrentan al riesgo de errores de modelo, discrepancias o fallos, lo que genera pérdidas inesperadas.

- Las actividades de spread trading están sujetas a requisitos de cumplimiento y supervisión regulatoria, impuestos por las autoridades pertinentes. Los cambios en las regulaciones, las reglas del mercado o las leyes fiscales, pueden afectar a la rentabilidad y legalidad de las estrategias del trading de diferencial.

¿Cómo Funciona en Distintos Mercados?

El trading spread se puede aplicar a diferentes clases de activos, incluyendo acciones, materias primas y Forex (divisas), entre otros. Así se puede implementar en cada uno de estos mercados:

Spread Trading en Acciones

En el trading de acciones, usualmente el trading de diferenciales implica el trading de pares o acciones correlacionadas. Los traders identifican pares de acciones que históricamente se mueven juntas o muestran una relación de reversión a la media. El objetivo es beneficiarse de la divergencia o convergencia del diferencial de precios entre las dos acciones.

Trading de pares: los traders toman simultáneamente posiciones largas y cortas en dos acciones correlacionadas dentro del mismo sector o industria. Cuando el diferencial entre las dos acciones se desvía de su promedio histórico, los traders inician posiciones para capitalizar la reversión esperada a la media.

Rotación del sector: los traders también pueden usar estrategias de spread trading basadas en la rotación del sector, donde compran simultáneamente acciones en sectores que se espera que tengan un rendimiento superior, y venden acciones en sectores que se espera que tengan un rendimiento inferior.

Spread Trading de Materias Primas

Los mercados de materias primas ofrecen numerosas oportunidades para el spread trading debido a su interconexión y su amplia gama de materias primas. Aquí se trata de contratos relacionados con el trading dentro del mismo producto básico o entre diferentes productos básicos.

Diferenciales de calendario: los traders pueden negociar contratos de futuros con diferentes fechas de vencimiento sobre el mismo producto (por ejemplo, comprar un contrato a corto plazo y vender un contrato a más largo plazo). El diferencial se amplía o se reduce con el tiempo entre los contratos, lo que permite a los traders beneficiarse de los cambios en la dinámica de la oferta y la demanda o los patrones estacionales.

Diferenciales entre materias primas: los traders pueden negociar materias primas relacionadas en diferentes mercados (por ejemplo, petróleo crudo y gas natural). Al comprar y vender simultáneamente contratos de futuros sobre materias primas correlacionadas, los traders pretenden beneficiarse de los cambios en los diferenciales de precios entre las materias primas.

Operaciones Spread en Forex

Debido a la gran cantidad de pares de divisas disponibles, los mercados Forex ofrecen muchas oportunidades para operar con diferenciales. Las estrategias de spread trading Forex implican operar con pares de divisas para beneficiarse de los cambios en los tipos de cambio.

Pares de divisas cruzadas: los traders pueden negociar pares de divisas cruzadas que no involucran al dólar estadounidense (por ejemplo, EUR/JPY, GBP/AUD). Al comprar y vender simultáneamente diferentes pares de divisas, los traders buscan capitalizar las fortalezas o debilidades relativas de las divisas.

Diferenciales de tasas de interés: los traders también pueden realizar operaciones spread basadas en diferenciales de tasas de interés entre divisas. Por ejemplo, los traders pueden negociar el diferencial entre los rendimientos de los bonos gubernamentales de dos países, conocido como diferencial de rendimiento, para beneficiarse de los cambios en los diferenciales de tipos de interés.

Conclusión

En resumen, el trading con diferenciales ofrece una combinación convincente de métodos de control de riesgos, eficiencia de márgenes y rentabilidad, lo que lo convierte en una herramienta valiosa en el arsenal de los traders modernos. Ya sea que estés buscando estabilidad en mercados volátiles o capitalizar oportunidades de arbitraje, dominar el arte del spread trading puede desbloquear innumerables opciones de posibilidades.